Как построить кредитную историю в Америке

Построение кредитной истории в США для новоприбывших: пошаговое руководство

Переезд в США открывает новые возможности, но и ставит много вопросов. Один из первых и самых важных - это как построить кредитную историю.

Без неё сложно арендовать жильё, купить машину в кредит, получить ипотеку, оформить выгодную кредитную карту или даже подключить мобильный тариф без депозита.

Многие новоприбывшие сталкиваются с тем, что в США их прошлый опыт, банковские счета и кредиты в другой стране не учитываются. Для системы вы - “чистый лист”.

Хорошая новость: кредитную историю реально построить с нуля, если действовать правильно и последовательно.

1. Что такое кредитная история и почему она важна

Кредитная история в США - это ваше финансовое досье. Она отражает, как вы обращаетесь с деньгами: берёте ли кредиты, вовремя ли платите, сколько долгов у вас есть.

Главные параметры:

Кредитный рейтинг (Credit Score) - число от 300 до 850. Чем выше, тем больше доверия.

Отчёты кредитных бюро (Equifax, Experian, TransUnion) - они фиксируют все ваши действия.

История платежей - насколько вовремя вы платили по обязательствам.

Кредитная история влияет почти на всё:

аренду жилья (хозяева проверяют вас через кредитный отчёт);

условия кредитов и кредитных карт (ставки и лимиты);

возможность взять ипотеку;

иногда даже на работу (работодатель может запросить отчёт).

2. С чего начать: первые шаги

Шаг 1. Получите SSN или ITIN

Чтобы начать строить кредитную историю, нужен Social Security Number (SSN). Это основной идентификатор в США.

Если SSN получить невозможно (например, у вас виза без права на работу), можно оформить Individual Taxpayer Identification Number (ITIN) — его принимает часть банков.

Документы:

паспорт;

виза/грин-карта;

форма SS-5 для подачи на SSN или W-7 для ITIN.

Шаг 2. Откройте банковский счёт

Без checking account (расчётного счёта) и debit card (дебетовой карты) многие шаги невозможны.

Лучше выбрать крупный банк (Chase, Bank of America, Wells Fargo) или credit union, где проще одобряют новичков.

Документы:

паспорт;

адрес в США (подтверждается, например, договором аренды или счётом за коммуналку);

SSN/ITIN.

Шаг 3. Получите первую кредитную карту

Самый распространённый способ начать строить историю - оформить кредитную карту.

Но новичку обычно дают только secured credit card (обеспеченную).

Как это работает:

вы вносите депозит (например, $500);

ваш лимит равен депозиту;

банк видит вашу дисциплину и начинает формировать отчёт.

Через 6-12 месяцев при хорошей дисциплине можно перейти на обычную unsecured credit card.

В течение этого времени другие банки могут начать присылать вам предложения по почте об открытии счетов у них. Моя рекомендация - открывайте там, где дают какие-то бонусы.

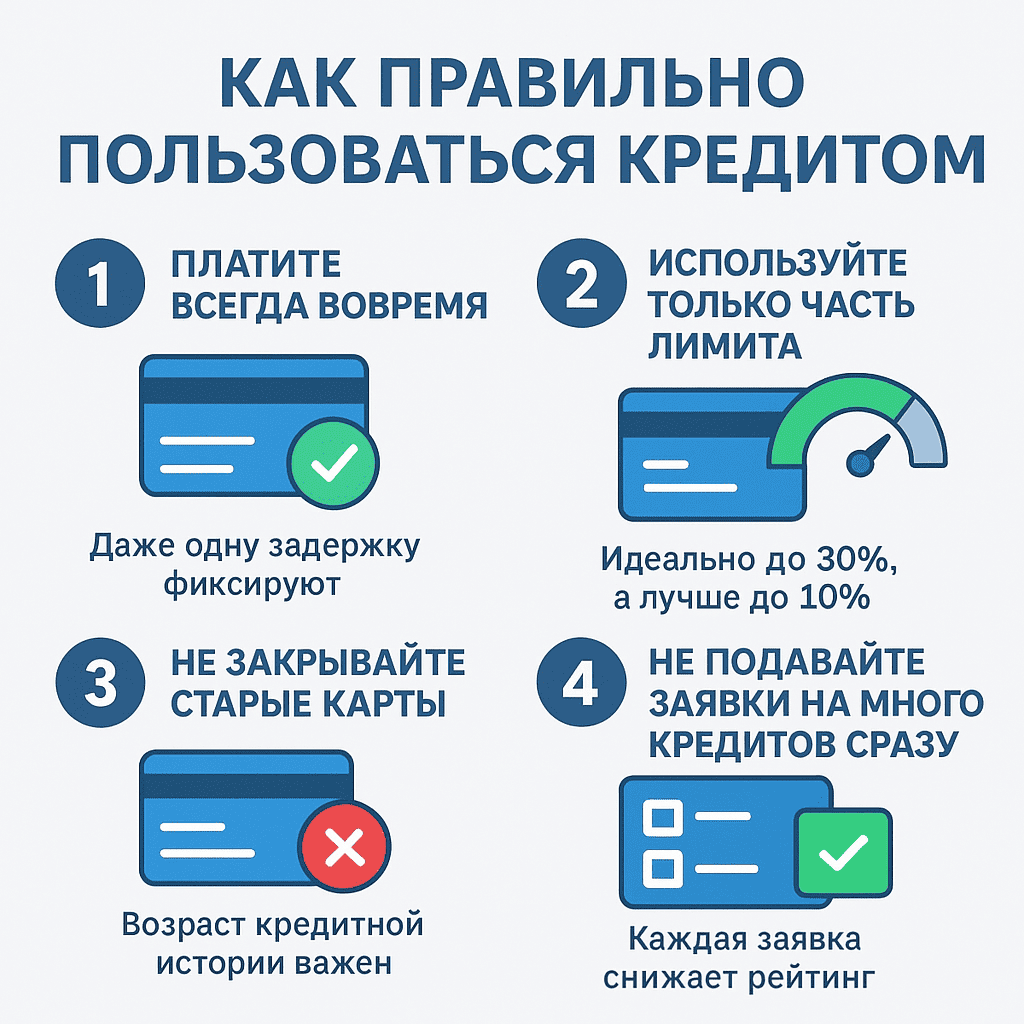

3. Как правильно пользоваться кредитом

Правило 1. Платите всегда вовремя

Даже задержка на один день фиксируется. История платежей — главный фактор рейтинга (35%).

Правило 2. Используйте только часть лимита

Желательно - не более 30%, а идеально - до 10% (этот вариант предпочтителен).

Пример: если лимит $1000, не оставляйте долг больше $100 к отчетному дню. Тратить по карте можно хоть сколько, главное гасить к нужному дню.

Правило 3. Не закрывайте старые карты

Возраст кредитной истории - важный фактор. Даже если картой не пользуетесь, лучше оставьте её открытой. Можете привязать какую-нибудь небольшую подписку и обязательно настроить авто-платеж, чтобы не забыть и не рассеивать свое внимание на мелочи. Помните - если не пользуетесь картой, то банк может ее закрыть. Читайте условия банка, это может быть 6 месяцев, а может и больше.

Правило 4. Не подавайте заявки на много кредитов сразу

Каждая заявка = “hard inquiry”, что снижает рейтинг на несколько пунктов. В глазах банка такие люди выглядят очень ненадежными. Да еще и запрос такой хранится 2 года, а списанные баллы возвращают от месяца до года.

4. Какие ещё шаги помогут быстрее построить кредитную историю

Подключиться к чужой карте как authorized user

Если у вас есть родственник или друг с хорошей картой, он может добавить вас.

Ваша история начнёт копироваться. Но важно, чтобы у него была безупречная дисциплина, как и у вас. Метод проверен мной и работает очень хорошо.Взять кредит на небольшую сумму (credit builder loan)

Такие кредиты предлагают кредитные союзы (credit unions). Вы фактически сами вносите деньги на счёт, банк фиксирует регулярные платежи, и это идёт в историю.Оформить рассрочку (например, на телефон или технику)

Даже маленькие платежи по $20–30 в месяц фиксируются как положительная активность. *Не все сервисы рассрочек засчитываются в кредитный отчет.Использовать сервисы для учёта арендных платежей

Некоторые компании (например, Experian Boost, RentTrack) добавляют вашу аренду и счета за коммуналку в кредитный отчёт. Работает автоматически, порой засчитывает или наоборот не засчитывает, какие-либо платежи.

5. Ошибки, которых стоит избегать

Использовать всю сумму лимита. Даже если вы платите вовремя, это воспринимается как риск. Повторюсь: если оставляете долг к отчетному дню.

Пропускать минимальный платёж. Нужно платить хотя бы минималку, иначе рейтинг падает резко. А лучше вообще не допускать платежей с процентами.

Закрывать старые карты. Это сокращает возраст истории. Чем старее карта, тем существеннее падение.

Часто менять банки. Новые счета и карты = слишком много запросов.

Игнорировать кредитный отчёт. Бывают ошибки и их нужно исправлять через dispute.

6. Примеры действий, которые снижают и повышают рейтинг

Повышают рейтинг:

регулярная оплата карт вовремя;

низкий уровень использования (до 10–30%);

наличие разных типов кредитов (карты + кредит);

длинная история (оставляйте старые карты).

Понижают рейтинг:

просрочки платежей;

использование 80–100% лимита;

множественные заявки за короткий срок;

закрытие старых карт;

неоплаченные штрафы или долги, которые попали в коллекторские агентства.

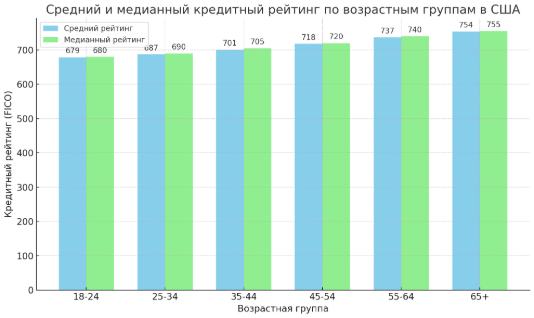

7. Сколько времени нужно, чтобы построить кредитную историю

Через 3–6 месяцев дисциплинированного пользования картой у вас появится базовый рейтинг (обычно 650–700).

Через 1–2 года можно выйти на уровень “хороший” (700+).

Через 3–5 лет при правильных шагах реально достичь 750–800.

Для большинства кредиторов 720+ уже хорошо.

8. Пошаговый план для новоприбывшего

Получить SSN или ITIN.

Открыть банковский счёт.

Оформить secured credit card.

Тратить не более 30% лимита (а лучше 10%), платить всегда вовремя.

Проверять полный кредитный отчёт не реже 1 раза в год.

Через 6-12 месяцев попробовать получить обычную карту.

Добавить себя как authorized user к карте друга/родственника.

Можно взять небольшой кредит в credit union.

Постепенно расширять лимиты и портфель кредитов.

9. Итог

Построение кредитной истории в США - это не быстрый процесс, но он абсолютно реален. Главное - терпение и дисциплина.

Правильные шаги помогут через несколько лет иметь высокий рейтинг, а значит: низкие ставки по кредитам, доступ к ипотеке, аренде без лишних депозитов и доверие финансовой системы.

В статье описаны не все детали — некоторые из них действительно существенные и зависят от вашей конкретной ситуации. Если вы хотите избежать распространённых ошибок и получить индивидуальный план по построению кредитной истории, запишитесь на консультацию. Я помогу вам выстроить стратегию, подобрать нужные инструменты (карты, кредиты, аренда, доказательства дохода) и пройти первые шаги без лишних рисков.

🌐 Сайт: gadzhieva.com

📧 Email: svetlana@gadzhieva.com

📱 Телефон: (510) 974-3115

💬 Telegram: https://t.me/Svetlana_CPA

📸 Instagram: @gadzhievacpa

💼 LinkedIn: Светлана Гаджиева, CPA