Налоги для бизнеса в США 2026: полный гайд для владельцев LLC и малого бизнеса

Открыли бизнес в США и не знаете, сколько налогов придется платить? Выбрали LLC, но запутались между pass-through, S-Corp и C-Corp? Каждый год тысячи русскоязычных предпринимателей теряют деньги просто потому, что не понимают, как работают налоги для бизнеса в США, или не знают о легальных способах оптимизации.

В этом гайде мы разберем все виды налогов, которые платит малый бизнес в 2026 году, особенности налогообложения LLC в разных вариантах, конкретные цифры и ставки, а также типичные ошибки, которые дорого обходятся предпринимателям. Это не теория из учебников, а практическая информация с реальными расчетами и примерами.

Почему LLC - самая популярная форма бизнеса в США

Limited Liability Company (LLC) - это самая распространенная форма ведения бизнеса в США для малых и средних компаний. По данным IRS, более 60% новых бизнесов регистрируются именно как LLC. Почему?

Защита личных активов: LLC создает юридическую границу между вашим личным имуществом и долгами бизнеса. Если у компании возникнут проблемы с кредиторами или судебные иски, ваш дом, машина и личные сбережения защищены (при условии правильного корпоративного управления).

Гибкость налогообложения: это ключевое преимущество. LLC может выбрать, как именно облагаться налогом - как sole proprietorship (индивидуальный предприниматель), partnership (партнерство), S-Corporation или C-Corporation. Это дает огромные возможности для налоговой оптимизации.

Простота управления: в отличие от корпораций, LLC не требует совета директоров, ежегодных собраний акционеров, сложных корпоративных протоколов. Можете управлять бизнесом как хотите, документируя только важные решения.

Гибкое распределение прибыли: в LLC владельцы (members) могут распределять прибыль не пропорционально долям владения, а как договорятся. Например, у вас 50% LLC, но вы можете получить 70% прибыли, если так прописано в Operating Agreement.

Доверие клиентов и партнеров: LLC выглядит серьезнее, чем работа как sole proprietor. Многие B2B клиенты и поставщики предпочитают работать с зарегистрированными компаниями.

Как LLC облагается налогами по умолчанию: Pass-Through Taxation

По умолчанию LLC использует так называемое pass-through taxation (сквозное налогообложение). Что это значит на практике?

LLC не платит федеральный налог на прибыль. Вместо этого весь доход и расходы LLC "проходят сквозь" компанию и попадают в личную налоговую декларацию владельца (или владельцев). Вы платите налог на прибыль бизнеса по своей персональной ставке подоходного налога.

Single-Member LLC (один владелец)

Если у LLC один владелец, IRS считает вас disregarded entity - как будто LLC не существует для налоговых целей. Вы декларируете прибыль и убытки на Schedule C (Profit or Loss from Business), которая прикрепляется к вашей личной форме 1040.

Пример:

Ваша LLC заработала 100 000 долларов выручки, у вас было 40 000 долларов расходов. Чистая прибыль 60 000 долларов идет в ваш Schedule C и затем в форму 1040. Вы платите:

Federal Income Tax по прогрессивной шкале (10%-37% в зависимости от общего дохода)

Self-Employment Tax 15.3% на первые 176 100 долларов чистого дохода (это Social Security 12.4% + Medicare 2.9%)

State Income Tax - зависит от штата

Self-employment tax для многих становится неприятным сюрпризом. Это 15.3% поверх обычного подоходного налога, потому что вы одновременно и работодатель, и работник.

Расчет self-employment tax в 2026:

Чистая прибыль: 60 000 долларов

Умножаем на 92.35% (IRS позволяет вычесть половину employer portion): 60 000 × 0.9235 = 55 410 долларов

Social Security tax: 55 410 × 12.4% = 6 871 доллар

Medicare tax: 55 410 × 2.9% = 1 607 долларов

Итого self-employment tax: 8 478 долларов

Плюс к этому вы заплатите federal income tax. Если вы single filer без других доходов, после стандартного вычета 16 100 долларов (2026), ваш taxable income будет 60 000 - 16 100 = 43 900 долларов. Federal income tax примерно 5 242 доллара (по прогрессивной шкале).

Итого налогов: около 13 720 долларов, или примерно 22.9% от валовой прибыли.

Multi-Member LLC (несколько владельцев)

Если у LLC два и более владельца, по умолчанию IRS облагает компанию как partnership. LLC подает форму 1065 (U.S. Return of Partnership Income), но сама компания не платит налог.

Каждый партнер получает Schedule K-1, где указана его доля прибыли, убытков, вычетов. Эта информация переносится в личную декларацию каждого партнера (форма 1040), и каждый платит налог индивидуально.

Важно: даже если прибыль не распределялась и осталась в бизнесе, партнеры все равно платят налог со своей доли. Это называется "phantom income" - налог есть, а денег на руках может не быть.

Партнеры также платят self-employment tax на свою долю прибыли, если они активно участвуют в управлении бизнесом.

S-Corporation Election: как сэкономить на Self-Employment Tax

Один из самых мощных инструментов налоговой оптимизации для LLC - выбрать налогообложение как S-Corporation. Это делается через подачу Form 2553 в IRS.

Как работает S-Corp

Когда LLC становится S-Corp для налоговых целей:

Вы становитесь сотрудником собственной компании

Компания платит вам разумную зарплату (reasonable compensation)

Оставшаяся прибыль распределяется как distributions (дивиденды)

Distributions не облагаются self-employment tax - только income tax

Вот где экономия. На зарплату вы платите payroll taxes (Social Security + Medicare), но на distributions - нет.

Пример экономии:

Допустим, ваша LLC заработала 100 000 долларов чистой прибыли.

Вариант 1: Default LLC (pass-through)

Вся прибыль 100 000 долларов облагается self-employment tax

Self-employment tax: 100 000 × 92.35% × 15.3% ≈ 14 130 долларов

Federal income tax: ~18 000 долларов (зависит от ситуации)

Итого: ~32 130 долларов

Вариант 2: S-Corp

Разумная зарплата: 60 000 долларов

Distributions: 40 000 долларов

Payroll tax на зарплату (половину платит компания, половину вы): 60 000 × 7.65% × 2 = 9 180 долларов

Self-employment tax на distributions: 0 долларов ✅

Federal income tax: ~18 000 долларов (примерно тот же)

Итого: ~27 180 долларов

Экономия: около 5 000 долларов в год.

И это при скромной прибыли 100 000 долларов. При прибыли 200 000 долларов экономия может быть 10 000-15 000 долларов.

Требования и подводные камни S-Corp

Требования:

Не больше 100 акционеров (shareholders)

Все акционеры должны быть физическими лицами, US citizens или residents (есть исключения)

Только один класс акций

Вовремя подана Form 2553 (до 15 марта текущего года или в течение 75 дней после создания LLC)

Подводные камни:

Разумная зарплата (reasonable compensation): IRS требует, чтобы зарплата была разумной для вашей индустрии и позиции. Нельзя платить себе 20 000 долларов зарплаты и брать 180 000 долларов distributions, если вы единственный работающий owner. IRS может переклассифицировать distributions в зарплату и доначислить налоги плюс штрафы.

Что считается разумным? Смотрите среднюю зарплату для вашей должности в вашем регионе на сайтах вроде Bureau of Labor Statistics, Glassdoor, Salary.com. Обычно 50-70% от чистой прибыли - безопасный диапазон.

Дополнительные расходы: S-Corp требует:

Payroll сервис (QuickBooks Payroll, Gusto, ADP): 50-150 долларов в месяц

Подача quarterly payroll tax returns (Form 941)

Годовые формы W-2, W-3

Возможно, дополнительные fees за подготовку налогов у CPA

Когда S-Corp выгодна:

Общее правило: если ваша чистая прибыль больше 60 000-80 000 долларов в год, S-Corp обычно окупается. При меньшей прибыли дополнительные расходы на payroll и бухгалтерию могут съесть всю экономию.

Подробнее о том, как правильно платить себе из LLC (owner's draw vs salary) и оптимизировать налоги, читайте в нашей статье.

C-Corporation: когда double taxation может быть выгодна

LLC может также выбрать налогообложение как C-Corporation, подав Form 8832. C-Corp - это отдельное налоговое лицо, которое платит собственный корпоративный налог.

Как работает C-Corp

Компания платит flat 21% federal corporate tax на прибыль

Когда прибыль распределяется акционерам как дивиденды, акционеры платят dividend tax (0%, 15% или 20% в зависимости от дохода)

Это называется double taxation - налог дважды, на уровне корпорации и на уровне акционера

Пример:

LLC заработала 100 000 долларов прибыли, выбрала C-Corp taxation.

Corporate tax: 100 000 × 21% = 21 000 долларов

Остается: 79 000 долларов

Если распределить все как дивиденды, акционер платит qualified dividend tax ~15%: 79 000 × 15% = 11 850 долларов

Итого налогов: 32 850 долларов (32.85% эффективная ставка)

Звучит невыгодно по сравнению с S-Corp, где было 27 180 долларов. Так зачем выбирать C-Corp?

Когда C-Corp имеет смысл:

Если вы реинвестируете прибыль, а не распределяете: допустим, вы хотите оставить прибыль в компании для роста, покупки оборудования, найма людей. C-Corp платит только 21% корпоративный налог, и все. Dividend tax возникает только при распределении.

Сравните: в S-Corp вы платите налог со всей прибыли сразу, даже если не берете деньги. В C-Corp можете реинвестировать 79% прибыли после уплаты 21% налога.

Если планируете привлекать инвесторов: венчурные фонды обычно инвестируют только в C-Corp, не в S-Corp. Если у вас стартап с планами на венчурное финансирование или IPO, C-Corp - стандарт.

Если хотите больше fringe benefits: C-Corp может предоставлять владельцам и сотрудникам определенные tax-free льготы, которые недоступны в pass-through entities (например, полное возмещение медицинской страховки).

Если у вас qualified small business stock (QSBS): при соблюдении определенных условий, акционеры C-Corp могут исключить до 10 миллионов долларов capital gains при продаже акций. Это огромная льгота для стартапов.

Для большинства малых бизнесов, особенно сервисных компаний и консалтинга, C-Corp невыгодна из-за double taxation. Но для технологических стартапов, производственных компаний с большими капитальными вложениями, или бизнесов с планами на выход через продажу или IPO - C-Corp может быть правильным выбором.

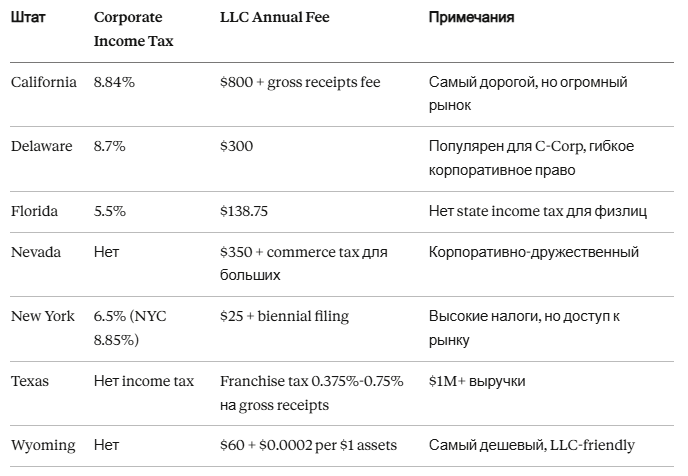

Налоги штата: почему выбор штата критически важен

Федеральные налоги одинаковы везде, но налоги штата могут кардинально различаться. Это один из ключевых факторов при выборе, где регистрировать LLC.

Штаты без state income tax

Девять штатов не берут state income tax:

Alaska

Florida

Nevada

New Hampshire (но есть налог на дивиденды и проценты)

South Dakota

Tennessee

Texas

Washington

Wyoming

Это не значит, что налогов совсем нет. Например, в Texas есть Franchise Tax (налог на привилегию вести бизнес), а в Nevada - commerce tax для компаний с выручкой больше 4 миллионов долларов.

Штаты с высокими налогами

Калифорния - один из самых дорогих штатов для бизнеса:

Минимальная франшиза LLC: 800 долларов в год - платите, даже если прибыли нет или вы в убытке

State income tax: до 13.3% - самая высокая ставка в стране

LLC Fee based on gross receipts: если ваша выручка больше 250 000 долларов, платите дополнительно от 900 до 11 790 долларов в год

Пример: LLC в Калифорнии с выручкой 500 000 долларов и прибылью 100 000 долларов платит:

Минимальная франшиза: 800 долларов

LLC Fee (gross receipts 500K): 2 500 долларов

State income tax (на прибыль 100K): ~10 000 долларов

Итого state taxes: около 13 300 долларов

Нью-Йорк:

State income tax: до 10.9%

NYC income tax (если бизнес в городе): до 3.876%

Итого может быть до 14.776% для высоких доходов

Сравнительная таблица налогов в популярных штатах (2026)

Где регистрировать LLC: распространенные мифы

Миф 1: "Зарегистрирую LLC в Делавэре/Вайоминге, буду платить меньше налогов."

Не работает для большинства малых бизнесов. Вот почему:

Если вы физически ведете бизнес в Калифорнии (офис там, сотрудники там, клиенты там), вам придется:

Зарегистрировать LLC как foreign LLC в Калифорнии (стоит денег)

Платить налоги Калифорнии как налоговый резидент штата

Платить annual fees и в Делавэре, и в Калифорнии

Итог: двойные расходы, никакой экономии.

Правило: регистрируйте LLC в штате, где физически ведете бизнес, если только у вас нет особых причин (привлечение венчурного капитала, специфическая отрасль, планы на IPO).

Когда Делавэр/Вайоминг имеют смысл:

У вас онлайн-бизнес без физического присутствия (можете выбрать штат с низкими налогами)

Вы C-Corp и планируете венчурное финансирование (Делавэр - стандарт)

Вы хотите максимальную приватность владельцев (Вайоминг, Нью-Мексико)

Quarterly Estimated Taxes: как избежать штрафов

Если вы владелец LLC и платите меньше 90% налогов в течение года (через withholding или estimated payments), IRS начислит underpayment penalty.

Дедлайны quarterly estimated taxes на 2026 год

1-й квартал (Q1 2026): 15 апреля 2026

2-й квартал (Q2 2026): 16 июня 2026

3-й квартал (Q3 2026): 15 сентября 2026

4-й квартал (Q4 2026): 15 января 2027

Платежи делаются через Form 1040-ES (Estimated Tax for Individuals).

Как рассчитать estimated tax

Есть два безопасных способа (safe harbor rules), чтобы избежать penalties:

Способ 1: 90% правило

Заплатите в течение года минимум 90% от налога, который будете должны в этом году.

Способ 2: 100%/110% правило

Заплатите 100% от налога прошлого года (или 110%, если ваш AGI прошлого года был больше 150 000 долларов).

Пример:

В 2025 году ваш total tax был 30 000 долларов. В 2026 вы ожидаете 50 000 долларов налога.

Вариант A: платите 45 000 долларов в течение 2026 (90% от 50 000) - безопасно

Вариант B: платите 30 000 долларов (100% от прошлого года) - тоже безопасно

Обычно проще использовать Вариант B, если ваш доход более-менее стабилен.

Что будет, если не платить quarterly

Underpayment penalty - процент за недоплату, который IRS начисляет ежеквартально. Ставка меняется, но обычно около 8% годовых. Звучит не страшно, но если вы должны 20 000 долларов и не платили quarterly весь год, набежит 800-1 000 долларов penalty.

Плюс вам все равно придется заплатить весь налог до 15 апреля следующего года, плюс возможные проценты за просрочку.

Исключения: если ваш налог за год меньше 1 000 долларов, quarterly платить не обязательно.

Бизнес-расходы и вычеты: что можно списать

Одно из главных преимуществ бизнеса - возможность вычитать обоснованные и необходимые расходы. Это напрямую уменьшает налогооблагаемую прибыль.

Основные категории вычитаемых расходов

Расходы на офис:

Аренда коммерческого помещения

Коммунальные услуги (электричество, интернет, вода)

Мебель и оборудование (компьютеры, принтеры, столы, стулья)

Office supplies (бумага, канцелярия)

Home Office Deduction:

Если вы работаете из дома и используете часть жилья исключительно для бизнеса, можете вычесть пропорциональную часть расходов (аренда/ипотека, utilities, страховка, ремонт).

Есть два метода:

Simplified method: 5 долларов за квадратный фут (максимум 300 sq ft = 1 500 долларов вычета)

Actual expense method: рассчитываете реальные расходы пропорционально площади home office

Важно: офис должен быть:

Используется регулярно и исключительно для бизнеса (нельзя, если там же спите или смотрите ТВ)

Ваше principal place of business (основное место работы)

Транспортные расходы:

Vehicle expenses: можно либо вычесть фактические расходы (бензин, ремонт, страховка, depreciation) пропорционально business use, либо использовать standard mileage rate

Standard mileage rate 2026: IRS еще не объявил, но обычно около 65-67 центов за милю

Parking fees, tolls для бизнес-поездок

Путешествия (travel):

Авиабилеты, гостиницы, аренда машины для business trips

100% вычитаемо, если поездка полностью бизнесовая

Питание (meals):

50% вычет для бизнес-встреч, питания с клиентами, поставщиками

Сохраняйте квитанции и записывайте, кто был, какая была бизнес-цель

Зарплата и benefits:

Зарплата сотрудникам (включая вашу, если S-Corp)

Payroll taxes

Health insurance для сотрудников

Retirement plan contributions (401k, SEP-IRA)

Профессиональные услуги:

Бухгалтер, CPA, налоговый консультант

Адвокат

Консультанты, contractors

Маркетинг и реклама:

Рекламные кампании (Google Ads, Facebook Ads)

Создание сайта, SEO

Печатные материалы (визитки, брошюры)

Sponsorships, events

Технологии и софт:

Subscriptions (Adobe, Microsoft 365, QuickBooks, CRM)

Web hosting

Cloud storage

Образование и обучение:

Курсы, семинары, конференции, относящиеся к вашему бизнесу

Книги, подписки на профессиональные журналы

Страхование:

General liability insurance

Professional liability (E&O insurance)

Cyber insurance

Business property insurance

Depreciation и Section 179

Дорогое оборудование (компьютеры, машины, мебель) обычно нельзя вычесть сразу. Оно амортизируется (depreciation) в течение нескольких лет.

Но есть Section 179: позволяет вычесть до 1 220 000 долларов (2026) стоимости qualifying property в год покупки вместо растягивания на годы.

Bonus Depreciation: с 2023 года bonus depreciation уменьшается на 20% в год. В 2026 это будет 0% (если Congress не изменит закон). Так что Section 179 становится еще важнее.

Пример:

Купили оборудование за 50 000 долларов. Используя Section 179, вычитаете все 50 000 долларов в 2026, вместо амортизации по 10 000 долларов в год в течение пяти лет.

QBI Deduction (Qualified Business Income)

Это мощный вычет, появившийся с Tax Cuts and Jobs Act 2017 и сделанный постоянным One Big Beautiful Bill Act 2025.

QBI deduction: до 20% от qualified business income для pass-through entities (LLC, S-Corp, sole proprietorships).

Кто имеет право:

Владельцы pass-through entities

Если taxable income меньше 394 600 долларов (married filing jointly) или 197 300 долларов (single) - вычет доступен полностью

При более высоких доходах вычет может уменьшаться или не применяться для Specified Service Trade or Business (SSTB) - врачи, адвокаты, консультанты, accountants, athletes, performers

Новое с 2026 года: минимальный вычет 400 долларов, если у вас минимум 1 000 долларов QBI.

Пример:

Ваша LLC (S-Corp) заработала 150 000 долларов прибыли. Вы взяли 80 000 долларов зарплаты и 70 000 долларов distributions.

QBI = distributions 70 000 долларов (зарплата не считается)

QBI deduction = 70 000 × 20% = 14 000 долларов дополнительного вычета

Это снижает ваш taxable income на 14 000 долларов, экономя около 3 000-5 000 долларов налогов в зависимости от вашей налоговой ставки.

Payroll Taxes: если у вас есть сотрудники

Если вы нанимаете людей (включая себя в S-Corp), появляются payroll taxes.

FICA Taxes (Social Security + Medicare)

Social Security: 12.4% (6.2% платит работодатель, 6.2% работник) на первые 176 100 долларов зарплаты в 2026

Medicare: 2.9% (1.45% работодатель, 1.45% работник) на всю зарплату без лимита

Additional Medicare Tax: 0.9% на зарплату свыше 200 000 долларов (single) или 250 000 долларов (married jointly) - платит только работник, employer не "мэтчит"

Пример:

Сотрудник зарабатывает 100 000 долларов в год.

Social Security: 100 000 × 6.2% = 6 200 долларов (employer) + 6 200 долларов (employee) = 12 400 долларов

Medicare: 100 000 × 1.45% = 1 450 долларов (employer) + 1 450 долларов (employee) = 2 900 долларов

Итого FICA: 15 300 долларов (половину платит компания, половину удерживают из зарплаты сотрудника)

FUTA Tax (Federal Unemployment Tax)

Компания платит 6% на первые 7 000 долларов зарплаты каждого сотрудника. Но обычно получается credit, и эффективная ставка 0.6%.

На одного сотрудника: 7 000 × 0.6% = 42 доллара в год.

State Unemployment Tax (SUTA/SUI)

Каждый штат устанавливает свои ставки. Обычно 1-5% на wage base (варьируется по штатам от 7 000 до 50 000+ долларов).

Формы для payroll

Quarterly:

Form 941 (Employer's Quarterly Federal Tax Return) - отчет по FICA и federal income tax withholding

Annually:

Form 940 (Employer's Annual Federal Unemployment Tax Return) - FUTA

Form W-2 для каждого сотрудника - summary зарплаты и удержаний

Form W-3 (Transmittal of Wage and Tax Statements) - summary всех W-2

Многие компании используют payroll services (Gusto, ADP, Paychex, QuickBooks Payroll), которые автоматически рассчитывают, удерживают и подают все формы. Стоит 30-150 долларов в месяц, но экономит кучу времени и головной боли.

Типичные ошибки владельцев LLC

Ошибка #1: Смешивание личных и бизнес-финансов

Проблема: используете бизнес-счет для личных покупок или наоборот.

Почему это плохо:

IRS может дисквалифицировать вычеты

В случае судебного иска может быть "pierced corporate veil" - потеряете защиту личных активов

Кошмар при audit - IRS будет перепроверять каждую транзакцию

Решение: отдельный бизнес-банковский счет, отдельная кредитная карта для бизнеса. Если нужны деньги из бизнеса, делайте официальный owner's draw или distribution.

Ошибка #2: Неразумная зарплата в S-Corp

Проблема: платите себе 20 000 долларов зарплаты и 180 000 долларов distributions, когда чистая прибыль 200 000 долларов.

Почему это плохо: IRS смотрит на reasonable compensation. Если ваша зарплата явно занижена, IRS может переклассифицировать distributions в wages и доначислить payroll taxes плюс penalties и проценты.

Решение: устанавливайте зарплату на уровне 50-70% от чистой прибыли или ориентируйтесь на среднюю зарплату для вашей позиции в индустрии. Лучше проконсультироваться с CPA.

Ошибка #3: Не ведете учет бизнес-расходов

Проблема: нет квитанций, нет записей о business miles, покупаете вещи наличными и забываете.

Почему это плохо:

Теряете тысячи долларов вычетов

При IRS audit не сможете подтвердить расходы - вычеты отклонят, доначислят налоги и penalties

Решение:

Используйте accounting software (QuickBooks, Wave, Xero)

Синхронизируйте банковские счета и кредитные карты

Сохраняйте цифровые копии квитанций (приложения вроде Expensify, Shoeboxed)

Для vehicle expenses ведите mileage log (приложения MileIQ, Everlance)

Ошибка #4: Опоздали с Form 2553 для S-Corp

Проблема: хотите стать S-Corp, но подали Form 2553 слишком поздно.

Дедлайны:

Для новой LLC: в течение 75 дней после регистрации

Для существующей LLC: до 15 марта текущего года, чтобы S-Corp статус начался с 1 января этого года

Почему это плохо: опоздали - придется ждать до следующего года, теряете год экономии на self-employment tax.

Решение: планируйте заранее. Если пропустили дедлайн, есть late election relief (Revenue Procedure 2013-30), но это сложнее и не всегда работает.

Ошибка #5: Игнорирование state и local requirements

Проблема: сфокусировались на федеральных налогах, забыли про штат и местные.

Примеры:

Не подали state income tax return

Не заплатили annual LLC fee

Не зарегистрировали sales tax permit (если продаете taxable goods)

Не подали beneficial ownership report (новое требование 2024-2026 от FinCEN)

Решение: составьте checklist всех state и local обязательств для вашего штата. У каждого штата свои правила.

Ошибка #6: Неправильная классификация работников

Проблема: называете сотрудников independent contractors (1099), чтобы избежать payroll taxes.

Почему это плохо: IRS и Department of Labor используют тесты для определения, является ли человек employee или contractor. Неправильная классификация может привести к огромным доначислениям back taxes, penalties, плюс проблемы с state unemployment, workers comp.

Решение: если человек работает только на вас, следует вашему расписанию, использует ваши инструменты, вы контролируете как и что он делает - скорее всего employee, не contractor.

Ошибка #7: Забыли про quarterly estimated taxes

Проблема: не платили в течение года, а в апреле узнали, что должны 40 000 долларов налогов плюс underpayment penalty.

Решение: делайте quarterly estimated payments. Если доход нестабилен, платите хотя бы 100% от прошлого года (safe harbor).

Как оптимизировать налоги легально

Стратегия #1: Максимизируйте retirement contributions

Взносы в retirement plans вычитаются из налогооблагаемой базы и растут tax-deferred или tax-free.

Для self-employed и LLC owners:

Solo 401(k): можете внести до 69 000 долларов в 2026 (или 76 500 долларов, если вам 50+)

Как employee: до 23 500 долларов (catch-up 7 500 долларов для 50+)

Как employer: до 25% от compensation

SEP-IRA: до 25% от net self-employment earnings, максимум 69 000 долларов в 2026. Проще администрировать, чем Solo 401(k).

SIMPLE IRA: до 16 500 долларов в 2026 (catch-up 3 500 долларов для 50+). Подходит, если у вас есть сотрудники.

Пример:

Ваша LLC заработала 200 000 долларов чистой прибыли. Вы внесли 69 000 долларов в Solo 401(k).

Taxable income уменьшается до 131 000 долларов. При effective tax rate 30%, экономия ~20 700 долларов налогов, плюс эти деньги растут без налогов до retirement.

Стратегия #2: Health Savings Account (HSA)

Если у вас High Deductible Health Plan (HDHP), можете вносить в HSA:

4 300 долларов (self-only) или 8 550 долларов (family) в 2026

Catch-up contribution 1 000 долларов для 55+

Triple tax advantage:

Взносы tax-deductible

Рост tax-free

Снятие tax-free для qualified medical expenses

После 65 лет можете снимать на любые цели без penalty (только income tax), как traditional IRA.

Стратегия #3: Timing доходов и расходов

Если ожидаете более высокий доход в следующем году:

Ускорьте расходы в текущий год (купите оборудование, заплатите за subscriptions наперед)

Отложите доходы на следующий год (если возможно)

Если ожидаете меньший доход в следующем году:

Ускорьте доходы в текущий год

Отложите расходы на следующий год

Стратегия #4: Augusta Rule (14-Day Rule)

Если вы homeowner, можете сдавать свой дом в аренду своему бизнесу до 14 дней в год tax-free.

Как работает: проводите business meetings, training sessions, board meetings у себя дома. Платите себе fair market rent (посмотрите, сколько стоит аренда аналогичного места на Airbnb). До 14 дней дохода не нужно декларировать как личный rental income, но бизнес вычитает как expense.

Пример:

Fair market rent за день в вашем доме для meeting - 500 долларов. Проводите 10 business meetings в год. Бизнес платит вам 5 000 долларов, которые вычитает. Вы получаете 5 000 долларов tax-free.

Важно: должна быть legitimate business purpose, должна быть документация (agenda, attendees, minutes), и rent должна быть reasonable.

Стратегия #5: Hiring семьи

Если нанимаете детей (до 18 лет) в свой sole proprietorship или partnership (где оба партнера родители), их зарплата:

Вычитается как бизнес-расход

Не облагается Social Security и Medicare taxes (если до 18 лет)

Не облагается FUTA (если до 21 года)

Ребенок платит income tax только если зарплата превысит стандартный вычет (16 100 долларов в 2026).

Пример:

Платите ребенку 15 000 долларов в год за legitimate work (filing, data entry, social media). Бизнес вычитает 15 000 долларов (экономия ~4 500 долларов налогов). Ребенок не платит income tax (меньше стандартного вычета) и не платит FICA.

Важно: работа должна быть настоящей, зарплата разумной для выполняемой работы, должна быть документация (timesheet, job description).

Когда обращаться к CPA

Да, можно делать налоги самостоятельно через TurboTax или H&R Block. Но для бизнеса это рискованно.

Признаки, что вам нужен CPA:

Выручка больше 100 000 долларов в год

Планируете переход с default LLC на S-Corp или C-Corp

Есть сотрудники

Несколько источников дохода (бизнес + W-2 + инвестиции + rental property)

Работаете в нескольких штатах

Получили notice от IRS

Хотите агрессивно оптимизировать налоги легально

Планируете продажу бизнеса

Что делает хороший CPA:

Tax planning - не только готовит декларацию в апреле, но и планирует налоги заранее, предлагает стратегии экономии

Entity structure advice - помогает выбрать оптимальную структуру (LLC default, S-Corp, C-Corp)

Quarterly estimates - рассчитывает estimated tax payments

Audit support - представляет вас перед IRS, если audit

Business consulting - помогает с финансовыми решениями, not just taxes

Стоимость: для малого бизнеса ожидайте:

Простая LLC, Schedule C: 500-1 500 долларов

S-Corp или partnership: 1 500-3 500 долларов

Сложные ситуации: 3 000-10 000+ долларов

Звучит дорого, но хороший CPA окупается. Если CPA найдет вычеты на 10 000 долларов, которые вы бы пропустили, это экономит 3 000-4 000 долларов налогов. Минус 2 000 долларов fee - чистая выгода 1 000-2 000 долларов. Плюс peace of mind.

Заключение

Налоги для бизнеса в США - это не rocket science, но это и не простая тема. Ключевые takeaways:

LLC по умолчанию = pass-through taxation - вы платите налог через личную декларацию

Self-employment tax 15.3% - это поверх income tax для LLC owners

S-Corp может сэкономить тысячи на self-employment tax, если прибыль больше 60К-80К

C-Corp редко выгодна для малого бизнеса из-за double taxation, но есть исключения

Штат имеет значение - разница может быть 10 000+ долларов в год

Quarterly estimated taxes обязательны - иначе penalties

Документируйте ВСЕ расходы - каждый доллар вычетов экономит 20-40 центов налогов

Пользуйтесь retirement accounts - мощный инструмент экономии и wealth building

Избегайте типичных ошибок - они дорого стоят

Инвестируйте в CPA - окупается многократно

Налоговое планирование - это не про обман IRS, это про использование законных возможностей для минимизации налогов. Чем раньше начнете планировать, тем больше сэкономите.

"Подробнее о легальных и умных стратегиях снижения налогов для бизнеса читайте в этой статье"

Как я могу помочь

Налоги для бизнеса в США - это сложно, особенно если вы русскоязычный предприниматель, который только начинает разбираться в американской системе. Я, Светлана Гаджиева, CPA, помогаю владельцам малого бизнеса и LLC с налогами и бухгалтерией уже много лет.

Мои услуги для бизнеса:

Выбор оптимальной структуры бизнеса: помогу определить, что выгоднее - оставаться default LLC, перейти на S-Corp или C-Corp. Проведу расчеты конкретно для вашей ситуации.

Подготовка бизнес tax returns: Form 1120-S (S-Corp), Form 1065 (Partnership), Schedule C (Sole Proprietor), а также все необходимые state returns.

Quarterly estimated taxes: рассчитаю сколько платить каждый квартал, чтобы избежать penalties.

Налоговое планирование: проактивное планирование в течение года, чтобы минимизировать налоги легально. Помогу найти вычеты, которые вы могли пропустить.

Payroll setup и support: если нанимаете сотрудников, помогу настроить payroll, подавать формы 941, 940, W-2.

Bookkeeping и accounting: ведение бухгалтерии в QuickBooks, финансовые отчеты, reconciliation.

Audit support: если получили notice от IRS или state, помогу разобраться и представлю ваши интересы.

Консультации на русском языке: объясню все простым языком, без лишних терминов. Понимаю менталитет и специфические вопросы русскоязычных предпринимателей.

Моя цель - чтобы вы спокойно занимались бизнесом, а не переживали о налогах. Правильное налоговое планирование с первого года экономит десятки тысяч долларов в долгосрочной перспективе.

🌐 Сайт: gadzhieva.com

📧 Email: svetlana@gadzhieva.com

📱 Телефон: (510) 974-3115

💬 Telegram: https://t.me/Svetlana_CPA

📸 Instagram: @gadzhievacpa

💼 LinkedIn: Светлана Гаджиева, CPA

📍 Работаем онлайн - принимаем клиентов со всех штатов США