Налоги с криптовалюты в США: полный гид на 2026 год

Криптовалюта давно перестала быть экспериментом энтузиастов и превратилась в полноценный финансовый актив, который IRS контролирует не менее пристально, чем акции или недвижимость. В 2026 году правила ужесточились: биржи теперь обязаны отчитываться перед налоговой, а IRS получил новые инструменты для отслеживания крипто-транзакций. Разбираем актуальные правила, новые формы отчетности и стратегии минимизации налогов.

Революционные изменения 2025-2026: новая эра отчетности

Форма 1099-DA - главное нововведение

С 1 января 2025 года централизованные биржи вроде Coinbase, Kraken, Gemini обязаны отправлять новую форму 1099-DA (Digital Asset Proceeds from Broker Transactions) и вам, и в IRS.

Что отчитывается:

2025 год: Только gross proceeds (валовая выручка от продаж)

2026 год и далее: Gross proceeds + cost basis (стоимость приобретения)

Что это значит на практике:

Раньше вы сами рассчитывали прибыль/убыток и могли "забыть" о некоторых транзакциях. Теперь IRS получает ту же информацию, что и вы, и несоответствия видны моментально.

Пример:

Вы купили 1 BTC за $30,000 на Coinbase

Продали за $60,000 на Kraken в 2026

Kraken отправит 1099-DA с cost basis $60,000 (если вы не предоставите данные о покупке)

IRS увидит прибыль $60,000 вместо реальных $30,000

Результат: Переплата налогов или необходимость доказывать свою правоту

Что делать: Убедитесь, что биржи знают ваш реальный cost basis. Предоставляйте документы о покупке или используйте функцию lot selection.

Backup Withholding - новая угроза с 2027 года

Если вы не предоставите бирже правильную Form W-9 (для граждан США) или Form W-8 (для иностранцев), начиная с 1 января 2027 года биржа может удерживать 24% от ваших proceeds и отправлять их напрямую в IRS.

Проверьте прямо сейчас: Заполнили ли вы W-9 на всех биржах, которыми пользуетесь?

Криптовалюта в США - это property, а не currency

IRS рассматривает криптовалюту как цифровое имущество (property), а не как валюту. Это означает, что к ней применяются те же налоговые правила, что и к акциям, недвижимости, произведениям искусства.

Практический смысл:

Купили Bitcoin - это НЕ налоговое событие

Продали, обменяли или потратили - налоговое событие

Прибыль облагается capital gains tax

Убыток можно списать для уменьшения налогов

Какие налоги с криптовалюты в США существуют в 2026 году

1. Capital Gains Tax (налог на прирост капитала)

Short-term capital gains (владели ≤ 1 год):

Облагается как обычный доход

Ставка: 10-37% в зависимости от вашего дохода

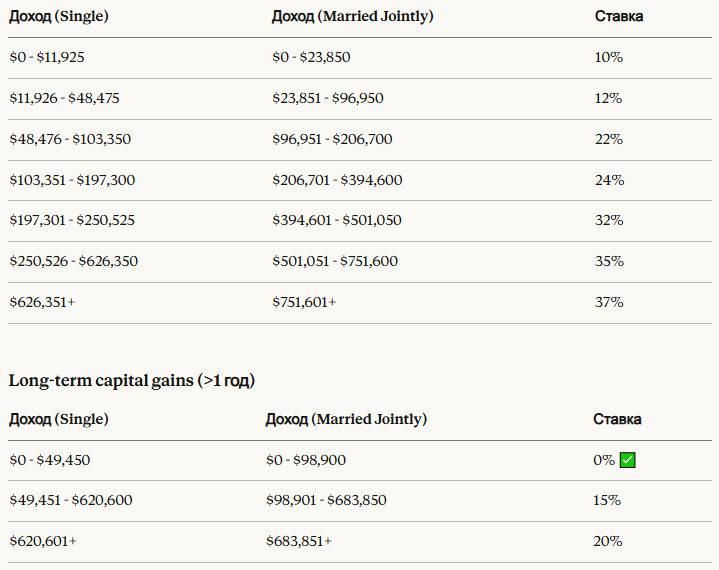

Long-term capital gains (владели > 1 год):

Льготные ставки

2026 год:

0% - доход до $49,450 (single) или $98,900 (married jointly)

15% - доход $49,451-$620,600 (single) или $98,901-$683,850 (married)

20% - доход выше указанных порогов

Важно: Высокодоходные налогоплательщики (>$200K single/$250K married) могут платить дополнительно 3.8% Net Investment Income Tax (NIIT).

2. Обмен одной криптовалюты на другую

Ключевое правило: Даже если вы не выводили деньги в фиат, обмен BTC → ETH считается продажей BTC и покупкой ETH.

Пример:

Купили 1 ETH за $2,000

Обменяли на 0.02 BTC когда ETH стоил $3,000

Налоговое событие: Продажа ETH с прибылью $1,000

Налог: зависит от срока владения (short-term или long-term)

Частая ошибка: "Я же не вывел в доллары, значит налога нет" ❌ НЕПРАВИЛЬНО

3. Оплата товаров и услуг криптовалютой

Купили кофе за Bitcoin? Это продажа части вашего BTC.

Пример:

Купили 0.001 BTC за $30

Через год заплатили этим BTC за кофе, когда он стоил $60

Прибыль: $30

Налог: Long-term capital gain (0-20%)

Для мелких транзакций: Сейчас обсуждается введение порога $600 (de minimis exception), ниже которого налог платить не нужно, но пока это НЕ закон.

4. Майнинг

Доход от майнинга облагается как self-employment income на момент получения монет.

Двойное налогообложение:

Сначала платите income tax + self-employment tax (15.3%) на момент получения

Стоимость = fair market value монеты на момент майнинга

Потом, когда продаете монету, платите capital gains tax на разницу

Пример:

Намайнили 0.1 ETH когда ETH = $2,000

Доход: $200

Налог (24% bracket + 15.3% SE): ~$79

Позже продали за $250

Capital gain: $50

Дополнительный налог: ~$8-12

Cost basis намайненной монеты = FMV на момент получения ($200 в примере).

5. Стейкинг, Staking-as-a-Service, DeFi

Текущее правило IRS (2026): Staking rewards облагаются как ordinary income на момент получения контроля над токенами.

Спорный момент: Сенатор Тодд Янг (член Senate Finance Committee) считает это несправедливым, так как это налогообложение нереализованной прибыли. IRS обещает выпустить дополнительные разъяснения.

Что делать сейчас:

Декларируйте rewards как income по FMV на момент получения

Сохраняйте записи о датах и ценах

Когда продаете rewards - дополнительно capital gain/loss

DeFi: Lending, yield farming, liquidity mining - всё это генерирует taxable events, часто очень сложные для отслеживания.

Налоговые ставки 2026: таблицы и примеры

Short-term capital gains (≤1 год)

Облагается как ordinary income:

+ 3.8% NIIT для high earners (>$200K/$250K)

Для NFT-коллекционных предметов: До 28% (если IRS классифицирует их как collectibles)

Что НЕ облагается налогом

✅ Налоговое событие НЕ создается когда:

Покупка криптовалюты за фиат (USD → BTC)

Перевод между своими кошельками (Coinbase → hardware wallet)

Получение в подарок (но дарящий может платить gift tax при >$19,000)

Простое хранение (HODL)

Важно: Перевод должен быть между кошельками, которыми вы владеете. Если отправили другу - это может быть gift (с последствиями для дарителя при больших суммах).

Как отчитываться: формы и процесс

Form 1040 - основная декларация

Все крипто-доходы попадают сюда. На первой странице есть вопрос:

"At any time during 2026, did you: (a) receive (as a reward, award, or payment for property or services); or (b) sell, exchange, gift, or otherwise dispose of a digital asset?"

Если ответите "Нет", а у вас были транзакции - это tax fraud.

Form 8949 - подробный список транзакций

Каждая продажа, обмен, трата криптовалюты:

Дата покупки

Дата продажи

Cost basis

Proceeds

Gain/Loss

Для активных трейдеров: Сотни/тысячи строк. Обычно используют софт (CoinTracker, Koinly, TaxBit, TokenTax), который генерирует summary statement.

Schedule D - итоговая сумма

Суммирует данные из Form 8949:

Total short-term gains/losses

Total long-term gains/losses

Schedule C - для майнеров и крипто-бизнеса

Если майнинг или трейдинг - это ваш бизнес (а не hobby), используйте Schedule C для:

Business income

Business expenses (electricity, equipment)

Self-employment tax

Schedule 1 - прочие доходы

Доходы от staking, airdrops, referral rewards часто попадают сюда.

Form 8300 - крипто-платежи $10,000+

Infrastructure Investment and Jobs Act (2021) расширил определение "cash" и включил цифровые активы.

Правило: Бизнес, получивший >$10,000 в криптовалюте (одной транзакцией или связанными), должен подать Form 8300 в течение 15 дней.

НО! IRS объявил паузу в enforcement до выпуска финальных регуляций.

Что делать: Следите за обновлениями. IRS обещал уточнить правила в 2026 году.

Как IRS отслеживает криптовалюту

1. Обмен данными с биржами

С 2025 года биржи обязаны отправлять 1099-DA. У IRS будет полная картина ваших сделок.

2. Blockchain-анализ

IRS сотрудничает с Chainalysis, Elliptic, CipherTrace - компаниями, которые анализируют публичные блокчейны и связывают "анонимные" кошельки с реальными людьми.

3. John Doe summons

IRS может требовать от бирж передать данные о пользователях. Уже делал это с Coinbase (2017), Kraken, Circle.

4. Письма налогоплательщикам

IRS рассылает письма серий 6173, 6174, 6174-A тем, у кого подозревают unreported crypto income.

Вывод: "IRS не узнает" - это миф. Они узнают.

Как снизить налоги с криптовалюты

1. Tax Loss Harvesting

Что это: Продажа убыточных позиций для компенсации прибылей.

Пример:

Прибыль от продажи BTC: +$10,000

Убыток от продажи ALT coin: -$3,000

Налогооблагаемая прибыль: $7,000 (вместо $10,000)

Бонус: Wash sale rule (запрет на покупку того же актива в течение 30 дней) пока НЕ применяется к криптовалюте, но это может измениться.

2. Hold for 12+ months

Разница между 37% (short-term) и 0-20% (long-term) огромная.

Расчет:

Прибыль: $50,000

Short-term (35% bracket): $17,500 налог

Long-term (15%): $7,500 налог

Экономия: $10,000 просто за терпение

3. Donate appreciated crypto

Если вы жертвуете криптовалюту в 501(c)(3) организацию:

НЕ платите capital gains tax

Получаете tax deduction на FMV на момент дарения

Пример:

Купили 1 ETH за $1,000

Сейчас стоит $3,000

Пожертвовали в charity

Нет налога на $2,000 прибыли

+ tax deduction $3,000 (если itemize)

Экономия: ~$600-1,100 в зависимости от bracket

4. Используйте IRA для криптоинвестиций

Bitcoin IRA / Crypto IRA: Некоторые кастодианы позволяют держать криптовалюту в Traditional или Roth IRA.

Преимущества:

Traditional IRA: Взнос вычитается из налогов сейчас, рост tax-deferred, налог при выводе

Roth IRA: Взнос после налогов, рост tax-free, вывод tax-free после 59.5 лет

Лимиты 2026: $7,500/год ($8,600 если 50+)

5. Move to Puerto Rico (tax haven)

Act 60 (Puerto Rico): Резиденты PR платят 0% capital gains tax на прирост после переезда.

Требования:

Стать bona fide resident

Прожить 183+ дней в год

Не иметь closer connection с другим местом

Подходит для: Крупных holders, планирующих большую продажу.

Частые ошибки и как их избежать

Ошибка 1: "Я торгую только crypto-to-crypto, налогов нет"

❌ Неправильно. Каждый swap - это taxable event.

Ошибка 2: Не вести учет cost basis

Без записей невозможно доказать, что вы купили Bitcoin по $5K, а не по $500. IRS примет их версию (худшую для вас).

Решение: Используйте Koinly, CoinTracker, TokenTax, TaxBit с самого начала.

Ошибка 3: Игнорировать мелкие транзакции

Купили кофе за $5 в Bitcoin? Это считается. Накопится сотня таких - и IRS увидит несоответствие.

Ошибка 4: Не декларировать airdrops и forks

Hard fork/airdrop: IRS считает это taxable income на момент получения контроля.

Пример: Bitcoin Cash после Bitcoin hard fork в 2017 - это был taxable income.

Ошибка 5: Использовать "HIFO" без документации

HIFO (Highest In, First Out) - продаете самые дорогие монеты первыми, чтобы минимизировать gain.

Проблема: Если биржа использует FIFO, а вы отчитываетесь по HIFO без указания specific lot - IRS может не принять.

Решение: Используйте specific identification и документируйте выбор лота до продажи.

Что делать, если вы не отчитывались в прошлом

Streamlined Filing Compliance Procedures

Если вы не специально уклонялись, можно подать исправленные декларации через эту программу:

Подаете 3 последних года + FBAR за 6 лет

Объясняете, почему не знали о требованиях

Обычно без штрафов, если случай некриминальный

Voluntary Disclosure

Для более серьезных случаев. Лучше сделать самому, чем ждать писем от IRS.

Штрафы могут достигать:

Accuracy penalty: 20% от недоплаты

Fraud penalty: 75% от недоплаты

Failure to file: 5%/месяц, макс 25%

Interest: накапливается каждый день

Уголовная ответственность: до 5 лет тюрьмы за tax evasion

Заключение: криптовалюта и налоги в 2026 году

Налоги с криптовалюты в США - это реальность, которую игнорировать опасно и дорого. В 2026 году с введением 1099-DA и усилением blockchain-аналитики IRS видит практически всё.

Основные takeaways:

✅ Каждая продажа, обмен, трата = taxable event

✅ Hold 12+ месяцев для льготных ставок

✅ Используйте tax loss harvesting

✅ Ведите точный учет всех транзакций

✅ Не пытайтесь скрыть - IRS всё равно узнает

✅ Исправляйте ошибки прошлого добровольно

Если у вас были операции с криптовалютой и вы не уверены в правильности декларирования - обратитесь к CPA/EA, специализирующемуся на криптовалюте.

Как я могу помочь

Меня зовут Светлана Гаджиева, сертифицированный CPA и лицензированный EA с более чем 10-летним опытом в Big 4 и специализацией на сложном налогообложении, включая криптовалюту.

Мои услуги:

✔ Расчет налогов с криптовалюты - точный подсчет ваших обязательств

✔ Заполнение Form 8949, Schedule D - правильная отчетность

✔ Tax loss harvesting стратегии - легальная минимизация налогов

✔ Исправление ошибок прошлых лет через Streamlined Procedures

✔ Ответ на письма IRS - профессиональная защита ваших интересов

✔ Планирование крупных сделок - как продать с минимальным налогом

Не ждите писем от IRS. Про-активный подход всегда дешевле реактивного.

📌 Контакты для консультации:

Светлана Гаджиева, CPA, EA - эксперт по налогам в США, включая криптовалюту и инвестиции.

🌐 Сайт: gadzhieva.com

📧 Email: svetlana@gadzhieva.com

📱 Телефон: (510) 974-3115

💬 Telegram: https://t.me/Svetlana_CPA

📸 Instagram: @gadzhievacpa

💼 LinkedIn: Светлана Гаджиева, CPA