Form 1040: построчная инструкция по заполнению налоговой декларации 2026

Эта статья - технический справочник для тех, кто уже знает, что должен подавать налоговую декларацию в США, и нуждается в детальной инструкции по заполнению формы 1040 построчно. Если вы не уверены, нужно ли вам подавать декларацию, или впервые сталкиваетесь с американскими налогами, сначала прочитайте наши статьи:

В этом гайде мы пройдем форму 1040 построчно - каждую строку первой и второй страницы, все основные Schedule (A, B, C, D, E, SE), и покажем конкретные примеры расчетов.

Структура формы 1040

Form 1040 - это основная форма налоговой декларации для физических лиц в США. Состоит из двух страниц:

Страница 1: личная информация, filing status, dependents, доходы (income), расчет Adjusted Gross Income (AGI)

Страница 2: вычеты (deductions), расчет налога (tax), кредиты (credits), платежи (payments), итоговый refund или amount owed

Кроме основной формы, вам могут понадобиться дополнительные Schedule в зависимости от вашей налоговой ситуации. Мы разберем каждый подробно.

Первая страница Form 1040: личная информация и доход

Верхняя часть формы: Filing Status и Personal Information

Filing Year: укажите год, за который подаете декларацию. Для деклараций, подаваемых в 2026 году, это 2025.

Filing Status - выберите ОДИН из пяти вариантов:

Single - не женаты на 31 декабря 2025

Married Filing Jointly (MFJ) - женаты и подаете совместно

Married Filing Separately (MFS) - женаты, подаете раздельно

Head of Household (HOH) - не женаты, содержите домохозяйство, есть qualifying dependent

Qualifying Surviving Spouse (QSS) - супруг умер в 2023 или 2024, есть dependent child

Your First Name and Initial / Last Name

Введите имя и фамилию точно как в Social Security card. Если недавно меняли фамилию (после брака), сначала обновите её в Social Security Administration.

Social Security Number (SSN)

Ваш SSN или Individual Taxpayer Identification Number (ITIN). Если подаете совместно, укажите SSN обоих супругов.

Home Address

Домашний адрес (не P.O. Box, если только это не единственный адрес). Если переезжали в течение года, укажите адрес на 31 декабря 2025.

Presidential Election Campaign

Чек-бокс о пожертвовании $3 на президентские выборы. Это НЕ влияет на ваш налог или refund — деньги идут из казны, не из вашего кармана. Поставить галочку или нет — ваш выбор.

Digital Assets Question

Обязательный вопрос с 2023 года: "At any time during 2025, did you: (a) receive (as a reward, award, or payment for property or services); or (b) sell, exchange, gift, or otherwise dispose of a digital asset (or a financial interest in a digital asset)?"

Если да - чек-бокс Yes. Digital assets - это криптовалюта (Bitcoin, Ethereum), NFT, stablecoins. Даже если просто обменяли одну криптовалюту на другую или купили что-то за крипту - Yes.

Dependents

Если есть иждивенцы (дети, родители, другие qualifying relatives), впишите данные:

Name - полное имя

SSN или ITIN - идентификационный номер

Relationship - son, daughter, parent, etc.

Child tax credit - галочка, если ребенок младше 17 лет на 31 декабря 2025 с действующим SSN

Credit for other dependents - галочка, если иждивенец не подходит под CTC (например, старше 17 или с ITIN)

Важно: для Child Tax Credit (CTC) иждивенец должен иметь SSN, выданный до даты подачи декларации. ITIN не подходит для CTC.

Income Section (Доходы): Lines 1–9

В этом разделе вы суммируете все виды дохода.

Line 1: Wages, Salaries, Tips (зарплата)

Line 1a: Total amount from all W-2 forms, box 1.

Если у вас несколько W-2 (работали на нескольких работодателях), сложите все box 1 суммы.

Пример: W-2 от работодателя A показывает $45,000, W-2 от работодателя B показывает $15,000.

Line 1a = $60,000

Lines 1b–1g: специальные ситуации (household employee wages, Medicaid waiver payments, combat pay). Большинство людей пропускают эти строки.

Line 1h: Other earned income — другой заработанный доход, не из W-2 (например, jury duty pay, election worker pay).

Line 1z: Total wages

Сумма Lines 1a + 1b + ... + 1h. Это ваш total wage income.

Line 2: Tax-Exempt Interest and Taxable Interest

Line 2a: Tax-exempt interest

Проценты, которые НЕ облагаются федеральным налогом (например, municipal bonds). Из Form 1099-INT, box 8.

Line 2b: Taxable interest

Обычные проценты с банковских счетов, CDs, bonds. Из Form 1099-INT, box 1.

Если total taxable interest больше $1,500, нужно заполнить Schedule B (см. ниже).

Пример: вы получили $250 процентов от Chase Bank, $180 от Ally Bank, $50 от Treasury bonds.

Line 2b = $480 (меньше $1,500, Schedule B не нужен)

Line 3: Qualified Dividends and Ordinary Dividends

Line 3a: Ordinary dividends

Все дивиденды из Form 1099-DIV, box 1a.

Line 3b: Qualified dividends

Часть обычных дивидендов, которые облагаются по более низким ставкам (capital gains rates). Из Form 1099-DIV, box 1b.

Если ordinary dividends больше $1,500, нужно заполнить Schedule B.

Пример: вы получили $2,300 ordinary dividends (box 1a), из них $2,100 qualified (box 1b).

Line 3a = $2,300

Line 3b = $2,100

Нужен Schedule B, так как больше $1,500.

Важно: qualified dividends вписываются в Line 3b, но НЕ добавляются к total income отдельно (они уже включены в 3a). Они используются позже для расчета налога по более низкой ставке.

Line 4: IRA Distributions (выплаты из IRA)

Line 4a: Total IRA distributions

Общая сумма, снятая с IRA. Из Form 1099-R, box 1.

Line 4b: Taxable amount

Налогооблагаемая часть. Из Form 1099-R, box 2a. Если это Roth IRA и qualified distribution, box 2a может быть $0.

Пример: сняли $10,000 с Traditional IRA.

Line 4a = $10,000

Line 4b = $10,000 (вся сумма taxable, если не делали nondeductible contributions)

Если 4b пустой на 1099-R: используйте worksheet в инструкциях к Form 1040, чтобы рассчитать taxable amount (особенно если делали after-tax contributions).

Line 5: Pensions and Annuities (пенсии и аннуитеты)

Line 5a: Total pensions and annuities

Из Form 1099-R, box 1 (для пенсий, не IRA).

Line 5b: Taxable amount

Из Form 1099-R, box 2a.

Пример: получили $24,000 pension distribution.

Line 5a = $24,000

Line 5b = $24,000 (обычно вся сумма taxable)

Line 6: Social Security Benefits

Line 6a: Total Social Security benefits

Из Form SSA-1099, box 5.

Line 6b: Taxable amount

Зависит от вашего combined income. Используйте Social Security Benefits Worksheet из инструкций к Form 1040.

Расчет taxable amount:

Вычислите provisional income:

Provisional income = AGI (без SS benefits) + Tax-exempt interest + 50% SS benefitsСравните с базовыми суммами:

Single: $25,000 и $34,000

Married Filing Jointly: $32,000 и $44,000

Если provisional income:

Меньше базовой суммы #1 → SS benefits не облагаются ($0 на Line 6b)

Между базовыми #1 и #2 → до 50% benefits могут облагаться

Выше базовой #2 → до 85% benefits облагаются

Пример: Single, получили $18,000 SS benefits, другой доход $30,000, tax-exempt interest $0.

Provisional income = $30,000 + $0 + ($18,000 × 50%) = $39,000

Так как $39,000 > $34,000, до 85% benefits taxable.

Используйте worksheet → Line 6b = $15,300

Line 7: Capital Gain or (Loss)

Если продавали stocks, bonds, real estate, cryptocurrency, investment property.

Если продаж мало: используйте простой расчет:

Sales price - Cost basis = Capital gain (или loss)

Пример: купили акции за $5,000, продали за $8,000.

Capital gain = $3,000

Line 7 = $3,000

Если много транзакций или carryover losses: заполните Schedule D (см. ниже). Итог Schedule D переносится на Line 7.

Capital loss limit: можете вычесть до $3,000 capital loss от ordinary income. Остаток переносится на следующий год (capital loss carryforward).

Line 8: Additional Income from Schedule 1

Если у вас есть дополнительные виды дохода (не из W-2, не проценты/дивиденды), они декларируются в Schedule 1, Part I. Итог Schedule 1, Line 10 переносится сюда.

Виды дохода в Schedule 1:

Unemployment compensation (1099-G)

Alimony received (если развод до 2019)

Business income или loss (Schedule C)

Rental income или loss (Schedule E)

Farm income (Schedule F)

Gambling winnings

Prizes, awards

Jury duty pay (если не на Line 1h)

Пример: у вас был income от фриланса $12,000 (Schedule C).

Schedule 1, Line 10 = $12,000

Line 8 = $12,000

Line 9: Total Income

Сложите Lines 1z, 2b, 3a, 4b, 5b, 6b, 7, 8.

Это ваш total income (валовой доход) до каких-либо вычетов.

Пример:

Line 1z (wages) = $60,000

Line 2b (interest) = $480

Line 3a (dividends) = $2,300

Line 4b (IRA) = $0

Line 5b (pension) = $0

Line 6b (SS taxable) = $0

Line 7 (capital gain) = $3,000

Line 8 (Schedule 1) = $12,000

Line 9 = $77,780

Adjustments to Income и расчет AGI: Lines 10–11

Line 10: Adjustments to Income from Schedule 1

Schedule 1, Part II содержит "above-the-line" вычеты (adjustments), которые уменьшают ваш доход ДО расчета AGI. Итог Schedule 1, Line 26 переносится сюда.

Основные adjustments:

Educator expenses ($300 для учителей)

IRA deduction (взносы в Traditional IRA)

Student loan interest deduction (до $2,500)

Self-employment tax deduction (половина SE tax)

Self-employed health insurance deduction

HSA deduction (взносы в Health Savings Account)

Alimony paid (если развод до 2019)

Пример: вы self-employed, заплатили $4,500 self-employment tax (половина = $2,250 deduction), сделали $6,000 IRA contribution.

Schedule 1, Line 26 = $2,250 + $6,000 = $8,250

Line 10 = $8,250

Line 11: Adjusted Gross Income (AGI)

Line 9 - Line 10 = AGI

Это одна из самых важных цифр в вашей декларации. AGI используется для:

Определения права на многие кредиты и вычеты

Расчета phase-outs (ограничений по доходу)

Подтверждения личности при e-file (IRS спросит AGI прошлого года)

Пример:

Line 9 (total income) = $77,780

Line 10 (adjustments) = $8,250

Line 11 (AGI) = $69,530

Важно: запомните или запишите свой AGI - он понадобится для e-file в следующем году.

Вторая страница Form 1040: налог, вычеты, кредиты

Standard Deduction или Itemized Deductions: Line 12

Здесь вы выбираете один из двух вариантов: взять стандартный вычет (standard deduction) или детализировать расходы (itemized deductions).

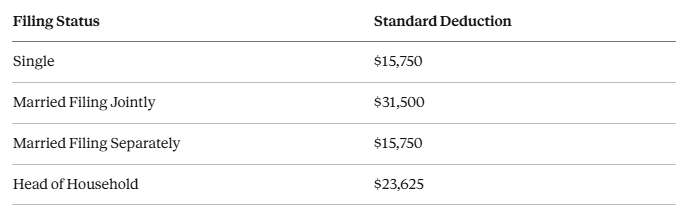

Standard Deduction (2025 tax year):

Дополнительно:

Если вам 65+ или вы слепы, добавляете:

$2,000 (если Single или Head of Household)

$1,600 на каждого супруга (если Married)

Пример: Married Filing Jointly, оба моложе 65.

Line 12 = $31,500

Новое в 2025: Senior deduction (временный 2025-2028) - дополнительный вычет до $6,000 на человека 65+ (до $12,000 на пару), если ваш MAGI не превышает $75,000 (single) или $150,000 (joint). Этот бонусный вычет заявляется на Schedule 1-A, затем добавляется к стандартному вычету.

Itemized Deductions (Schedule A):

Если ваши расходы по определенным категориям превышают standard deduction, заполните Schedule A и используйте итог.

Основные категории itemized deductions:

Medical и dental expenses (свыше 7.5% AGI)

State и local taxes - SALT (до $40,000)

Home mortgage interest

Charitable contributions

Casualty losses (от federally declared disasters)

Как решить: сложите все itemized deductions. Если сумма больше standard deduction, используйте itemized (Line 12 = Schedule A total). Если нет, используйте standard deduction.

Пример: AGI $69,530, стандартный вычет $31,500.

Itemized: медицинские $2,000, SALT $10,000, mortgage interest $8,500, благотворительность $4,000.

Total itemized = $24,500

$24,500 < $31,500 → берем standard deduction.

Line 12 = $31,500

Qualified Business Income (QBI) Deduction: Line 13

Если у вас pass-through business (LLC, S-Corp, Schedule C, partnership, rental property), можете вычесть до 20% от qualified business income.

Кто имеет право:

Sole proprietors (Schedule C)

S-Corporation shareholders

Partnership partners

Some rental property owners

Лимиты:

Для 2025, если ваш taxable income меньше $395,050 (joint) или $197,525 (single), вычет = 20% QBI (просто).

Если выше этих порогов, применяются сложные ограничения (зависит от типа бизнеса, W-2 wages, UBIA property). Используйте Form 8995 (простой) или Form 8995-A (сложный).

Пример: Schedule C net profit $50,000, taxable income $40,000.

QBI deduction = $50,000 × 20% = $10,000

Line 13 = $10,000

Если нет QBI: Line 13 = $0 (или оставьте пустым).

Taxable Income: Line 15

AGI (Line 11) - Standard/Itemized Deduction (Line 12) - QBI Deduction (Line 13) = Taxable Income

Это сумма, на которую начисляется налог.

Пример:

Line 11 (AGI) = $69,530

Line 12 (standard deduction) = $31,500

Line 13 (QBI deduction) = $10,000

Line 15 = $69,530 - $31,500 - $10,000 = $28,030

Если результат отрицательный или $0, пишите $0.

Tax Calculation: Line 16

Используйте Tax Tables или Tax Computation Worksheet из инструкций Form 1040, чтобы найти налог, соответствующий вашему taxable income и filing status.

Для 2025 года налоговые ставки (федеральные):

Single:

10% на первые $11,925

12% на $11,926–$48,475

22% на $48,476–$103,350

24% на $103,351–$197,300

32% на $197,301–$250,525

35% на $250,526–$626,350

37% свыше $626,350

Married Filing Jointly:

10% на первые $23,850

12% на $23,851–$96,950

22% на $96,951–$206,700

24% на $206,701–$394,600

32% на $394,601–$501,050

35% на $501,051–$751,600

37% свыше $751,600

Расчет налога (пример):

Taxable income $28,030, filing status Married Filing Jointly.

Первые $23,850 × 10% = $2,385

Остаток $4,180 × 12% = $501.60

Total tax = $2,385 + $501.60 = $2,886.60

Line 16 = $2,887 (округлить до целого доллара)

Если у вас есть qualified dividends или long-term capital gains: используйте Qualified Dividends and Capital Gain Tax Worksheet - ставки на них ниже (0%, 15%, или 20% в зависимости от дохода).

Также добавьте:

Tax from Schedule 2, Line 3 (Alternative Minimum Tax, repayment of advance premium tax credit)

Tax from Form 8814 (parent's election to report child's interest)

Tax from Form 4972 (lump-sum distributions)

Additional Taxes: Line 17

Amount from Schedule 2, Line 3.

Schedule 2, Part I включает:

Alternative Minimum Tax (AMT) - Form 6251

Excess advance premium tax credit repayment - если получали subsidy для health insurance через Marketplace и ваш доход оказался выше, чем ожидали.

Большинство людей пропускают Line 17 (если не подпадают под AMT или не получали advance premium tax credit).

Total Tax: Line 18

Line 16 + Line 17

Это ваш tax до вычета кредитов.

Пример:

Line 16 = $2,887

Line 17 = $0

Line 18 = $2,887

Nonrefundable Credits: Lines 19–21

Кредиты напрямую уменьшают ваш налог (в отличие от вычетов, которые уменьшают taxable income).

Line 19: Child Tax Credit and Credit for Other Dependents

Из Schedule 8812.

Child Tax Credit (CTC):

До $2,000 на ребенка младше 17 лет (на 31 декабря 2025) с действующим SSN.

Income phase-out: кредит уменьшается, если ваш modified AGI больше:

$200,000 (single, head of household)

$400,000 (married filing jointly)

Credit for Other Dependents:

$500 на иждивенца, не подходящего под CTC (например, ребенок 17+, родитель, родственник с ITIN).

Пример: два ребенка младше 17 с SSN, modified AGI $69,530.

CTC = $2,000 × 2 = $4,000

Line 19 = $4,000

Важно: CTC - частично refundable (до $1,700 на ребенка). Nonrefundable часть идет на Line 19, refundable часть (Additional Child Tax Credit) - на Line 28.

Line 20: Amount from Schedule 3, Line 8

Другие nonrefundable credits из Schedule 3, Part I:

Foreign tax credit (Form 1116)

Child and dependent care expenses (Form 2441)

Education credits - American Opportunity Credit (Form 8863)

Retirement savings contributions credit (Saver's Credit, Form 8880)

Residential energy credit (Form 5695)

General business credit (Form 3800)

Пример: заплатили $5,000 за daycare для ребенка до 13 лет.

Child and Dependent Care Credit = до 20-35% от expenses (зависит от AGI).

Предположим, 20% → $1,000 credit.

Schedule 3, Line 8 = $1,000

Line 20 = $1,000

Line 21: Total Nonrefundable Credits

Line 19 + Line 20

Пример:

Line 19 = $4,000

Line 20 = $1,000

Line 21 = $5,000

Tax After Credits: Line 22

Line 18 - Line 21

Если результат отрицательный, пишите $0. Credits не могут создать refund на этом этапе (только nonrefundable credits). Refundable credits считаются позже.

Пример:

Line 18 (total tax) = $2,887

Line 21 (credits) = $5,000

$2,887 - $5,000 = отрицательное → Line 22 = $0

Other Taxes: Line 23

Amount from Schedule 2, Line 21.

Schedule 2, Part II включает:

Self-employment tax (Schedule SE) - Social Security и Medicare tax для self-employed

Additional tax on IRAs and retirement plans (early withdrawal penalty, Form 5329)

Household employment taxes (Form 7202)

Repayment of first-time homebuyer credit

Additional Medicare Tax (Form 8959) - 0.9% на wages свыше $200,000 (single) или $250,000 (joint)

Net Investment Income Tax (Form 8960) - 3.8% на investment income, если modified AGI выше порогов

Пример: у вас был Schedule C net profit $50,000.

Self-employment tax = $50,000 × 92.35% × 15.3% = $7,065 (округленно).

Schedule 2, Line 21 = $7,065

Line 23 = $7,065

Total Tax: Line 24

Line 22 + Line 23

Это ваша окончательная налоговая обязанность перед вычетом платежей.

Пример:

Line 22 = $0

Line 23 (self-employment tax) = $7,065

Line 24 = $7,065

Federal Income Tax Withheld: Lines 25a–25d

Налоги, которые уже были удержаны у источника в течение года.

Line 25a: Federal income tax withheld from W-2

Из всех W-2, box 2. Сложите все формы.

Line 25b: Federal income tax withheld from 1099 forms

Из 1099-INT, 1099-DIV, 1099-R и других, box 4.

Line 25c: Federal income tax withheld from other forms

Из других форм (например, W-2G для gambling winnings).

Line 25d: Add Lines 25a, 25b, 25c

Total withholding.

Пример:

W-2 #1, box 2 = $4,200

W-2 #2, box 2 = $1,800

1099-INT, box 4 = $0

Line 25a = $6,000

Line 25b = $0

Line 25c = $0

Line 25d = $6,000

Estimated Tax Payments: Line 26

Если вы делали quarterly estimated tax payments в течение 2025 года (через Form 1040-ES или IRS Direct Pay), укажите total сумму.

Пример: заплатили $2,000 × 4 quarters = $8,000.

Line 26 = $8,000

Если не делали estimated payments, Line 26 = $0 (или оставьте пустым).

Earned Income Credit (EIC): Line 27a

Из EIC Worksheet (в инструкциях) или software автоматически рассчитает.

EIC - refundable credit для работников с низким и средним доходом. Максимум:

$632 (no qualifying children)

$4,213 (1 child)

$6,960 (2 children)

$7,830 (3+ children)

Требования:

Earned income (wages, self-employment)

Вы, супруг и qualifying children должны иметь действующий SSN (ITIN не подходит)

Investment income меньше $11,950

AGI в пределах лимитов (зависит от filing status и количества детей)

Пример: Married Filing Jointly, 2 детей, earned income $40,000, AGI $45,000.

По таблице EIC ≈ $5,200.

Line 27a = $5,200

Если не подходите под EIC, Line 27a = $0.

Additional Child Tax Credit: Line 28

Из Schedule 8812.

Это refundable часть Child Tax Credit (до $1,700 на ребенка). Если ваш CTC на Line 19 уменьшил tax до $0, но у вас остался неиспользованный CTC, часть его может стать refundable.

Расчет: используйте Schedule 8812, Part II. Software сделает автоматически.

Пример: у вас было $4,000 CTC, но tax был только $2,887.

Nonrefundable часть = $2,887 (использовали на Line 19).

Остаток = $4,000 - $2,887 = $1,113 → становится Additional CTC (refundable).

Line 28 = $1,113

American Opportunity Credit: Line 29

Refundable часть American Opportunity Tax Credit (образование).

AOTC дает до $2,500 на студента за первые 4 года колледжа. Из этой суммы 40% (до $1,000) refundable.

Пример: заплатили $6,000 tuition за ребенка в колледже (первый год).

AOTC = $2,500 (100% от первых $2,000 + 25% от следующих $2,000).

Nonrefundable часть (первые 60%) = $1,500 (на Schedule 3, Line 3).

Refundable часть (40%) = $1,000.

Line 29 = $1,000

Other Payments and Refundable Credits: Line 30

Amount from Schedule 3, Line 15.

Другие refundable credits:

Premium tax credit (для health insurance через Marketplace)

Credit for federal tax on fuels

Refundable credits от Form 8885 (health coverage tax credit)

Большинство людей пропускают Line 30.

Total Other Payments and Refundable Credits: Line 31

Line 27a + Line 28 + Line 29 + Line 30

Пример:

Line 27a (EIC) = $5,200

Line 28 (Additional CTC) = $1,113

Line 29 (AOTC refundable) = $1,000

Line 30 = $0

Line 31 = $7,313

Total Payments: Line 32

Line 25d + Line 26 + Line 31

Это все деньги, которые вы заплатили или вам полагаются (withholding + estimated payments + refundable credits).

Пример:

Line 25d (withholding) = $6,000

Line 26 (estimated) = $8,000

Line 31 (refundable credits) = $7,313

Line 32 = $21,313

Refund или Amount You Owe: Lines 33–38

Line 33: Refund

Если Line 32 > Line 24, вычтите Line 24 от Line 32. Это ваш refund — IRS вернет эти деньги.

Пример:

Line 32 (payments) = $21,313

Line 24 (total tax) = $7,065

Line 33 = $21,313 - $7,065 = $14,248

Вам вернут $14,248.

Line 34: Amount to Apply to 2026 Estimated Tax

Если хотите, можете применить часть или весь refund к estimated tax payments на 2026 год.

Пример: из $14,248 refund хотите применить $5,000 к следующему году.

Line 34 = $5,000

Тогда реальный refund, который придёт вам = $14,248 - $5,000 = $9,248.

Lines 35a–35d: Direct Deposit Information

Самый быстрый способ получить refund — direct deposit.

Line 35a: Routing number вашего банка (9 цифр)

Line 35b: Checking или Savings

Line 35c: Account number

Проверьте routing и account number три раза. Ошибка приведет к задержке.

С 2025 года: IRS больше не отправляет бумажные чеки (президентский указ). Refund только через direct deposit. Если у вас нет банковского счета, откройте его до подачи декларации.

Line 37: Amount You Owe

Если Line 24 > Line 32, вычтите Line 32 от Line 24. Это сумма, которую вы должны заплатить.

Пример:

Line 24 (total tax) = $10,500

Line 32 (payments) = $8,000

Line 37 = $10,500 - $8,000 = $2,500

Вы должны заплатить $2,500 до 15 апреля 2026.

Способы оплаты:

IRS Direct Pay (бесплатно) на IRS.gov

EFTPS (Electronic Federal Tax Payment System)

Дебетовая или кредитная карта (есть processing fee ~2%)

Чек или money order по почте с payment voucher

Line 38: Estimated Tax Penalty

Если вы не платили достаточно withholding или quarterly estimated taxes в течение года, IRS может начислить underpayment penalty.

Кому может грозить penalty:

Должны $1,000 или больше при подаче

Withholding + estimated payments меньше 90% от текущего года ИЛИ 100% от прошлого года (110%, если AGI прошлого года > $150,000)

Используйте Form 2210 для расчета penalty, или позвольте IRS рассчитать и отправить bill.

Как избежать в будущем:

Корректируйте W-4 withholding

Делайте quarterly estimated payments

Используйте safe harbor rule (100% от прошлого года)

Schedule 1: Additional Income and Adjustments to Income

Schedule 1 состоит из двух частей:

Part I: дополнительные доходы (additional income)

Part II: adjustments to income (above-the-line deductions)

Part I: Additional Income (Lines 1–10)

Line 1: Taxable Refunds of State and Local Income Taxes

Если вы получили state tax refund в 2025 году И брали itemized deductions в прошлом году (2024), часть refund может быть taxable.

Используйте State and Local Income Tax Refund Worksheet.

Пример: получили $800 state refund, но в 2024 брали standard deduction → refund не taxable.

Line 1 = $0

Если брали itemized, refund taxable только в размере, который дал вам tax benefit.

Line 2: Alimony Received

Только для разводов/separations finalized до 31 декабря 2018. Алименты, полученные по divorce decree после 2018, НЕ облагаются налогом (и не декларируются).

Line 3: Business Income or (Loss)

Из Schedule C (Profit or Loss from Business).

Если у вас sole proprietorship, фриланс, консалтинг, подработки - заполняете Schedule C, и net profit (или loss) переносите сюда.

Пример: Schedule C показывает net profit $12,000.

Line 3 = $12,000

Line 4: Other Gains or (Losses)

Из Form 4797 (Sale of Business Property). Если продавали бизнес-активы, equipment, depreciation recapture.

Line 5: Rental Real Estate, Royalties, Partnerships, S Corps, Trusts

Из Schedule E.

Если у вас rental property, доход от royalties, или вы partner в partnership/S-Corp, заполняете Schedule E. Net income или loss переносите сюда.

Пример: Schedule E показывает rental loss ($3,000).

Line 5 = ($3,000)

Line 6: Farm Income or (Loss)

Из Schedule F. Если у вас ферма.

Line 7: Unemployment Compensation

Из Form 1099-G, box 1.

Unemployment benefits полностью taxable на федеральном уровне.

Пример: получили $8,400 unemployment.

Line 7 = $8,400

Line 8: Other Income

Разные виды дохода:

Gambling winnings (из W-2G или ваши записи)

Prizes и awards

Jury duty pay

Hobby income

Cancellation of debt (1099-C)

Alaska Permanent Fund dividends

Пример: выиграли $1,500 в казино.

Line 8z = $1,500

Line 10: Total Additional Income

Сумма Lines 1–8z. Переносится на Form 1040, Line 8.

Part II: Adjustments to Income (Lines 11–26)

"Above-the-line" deductions, которые уменьшают ваш доход ДО расчета AGI.

Line 11: Educator Expenses

Для учителей K-12. До $300 на расходы на classroom supplies (книги, materials, equipment). Married filing jointly, оба учителя → до $600.

Line 12: Business Expenses for Reservists, Performing Artists, Fee-Basis Officials

Специальные employee business expenses для:

Armed Forces reservists

Qualified performing artists

Fee-basis government officials

Большинство людей пропускают.

Line 13: Health Savings Account (HSA) Deduction

Взносы в HSA (Health Savings Account).

Лимиты 2025:

Self-only coverage: $4,300

Family coverage: $8,550

Дополнительно $1,000, если 55+

Пример: сделали $5,000 взнос в HSA (family coverage).

Line 13 = $5,000

Line 14: Moving Expenses for Armed Forces

Только для active-duty military, переезжающих из-за permanent change of station.

Line 15: Self-Employed SEP, SIMPLE, Qualified Plans

Взносы в пенсионные планы для self-employed:

SEP-IRA

SIMPLE IRA

Solo 401(k)

Лимиты: зависят от типа плана и net self-employment income. Используйте worksheets или software.

Пример: сделали $10,000 взнос в SEP-IRA.

Line 15 = $10,000

Line 16: Self-Employed Health Insurance Deduction

Если вы self-employed и платили за health insurance для себя, супруга, dependents, можете вычесть premiums.

Требования:

Не можете участвовать в employer-sponsored plan (через своего работодателя или супруга)

Business был profitable (или покажите net profit на Schedule C или F)

Пример: заплатили $12,000 health insurance premiums, net profit на Schedule C = $50,000.

Line 16 = $12,000

Line 17: Penalty on Early Withdrawal of Savings

Если сняли деньги с CD или savings account досрочно и заплатили penalty, можете вычесть. Из Form 1099-INT, box 2.

Line 18: Alimony Paid

Только для divorce decrees finalized до 31 декабря 2018. Укажите recipient's SSN.

Line 19: IRA Deduction

Взносы в Traditional IRA (до $7,000, или $8,000 если 50+). Deductibility зависит от того, покрыты ли вы workplace retirement plan и вашего MAGI.

Phaseouts for 2025:

Если покрыты workplace plan:

Single: $79,000–$89,000

Married filing jointly: $126,000–$146,000

Пример: сделали $6,000 взнос в Traditional IRA, не покрыты workplace plan.

Line 19 = $6,000 (полностью deductible)

Line 20: Student Loan Interest Deduction

До $2,500 на проценты по qualified student loans.

Phaseout:

Single: $80,000–$95,000

Married filing jointly: $165,000–$195,000

Из Form 1098-E, box 1 (или ваши записи).

Пример: заплатили $3,200 процентов, MAGI $70,000.

Line 20 = $2,500 (лимит)

Line 21: Reserved (currently unused)

Line 22: Archer MSA Deduction

Для Archer Medical Savings Accounts (редко используется, в основном заменены на HSA).

Line 23: Other Adjustments

Включает новые вычеты из One Big Beautiful Bill Act (2025):

Car loan interest deduction (до $10,000, Schedule 1-A)

Лимиты зависят от MAGI

Также: jury duty pay donated to employer, nontaxable amount of Olympic medals/USOC prize money.

Line 26: Total Adjustments to Income

Сумма Lines 11–25. Переносится на Form 1040, Line 10.

Пример:

HSA = $5,000

Self-employed health insurance = $12,000

IRA = $6,000

Student loan interest = $2,500

Line 26 = $25,500

Schedule 2: Additional Taxes

Part I: Tax

Line 1: Alternative Minimum Tax (AMT)

Из Form 6251.

AMT - это параллельная налоговая система, разработанная для предотвращения использования высокодоходными налогоплательщиками слишком большого количества вычетов и exclusions.

Кто может попасть под AMT:

Высокий доход с большими itemized deductions (особенно SALT)

Exercise incentive stock options (ISO)

Большие long-term capital gains с высокими deductions

Используйте Form 6251 для расчета. Если AMT больше regular tax, разница добавляется.

Пример: regular tax $50,000, AMT $53,000.

Line 1 = $3,000 (разница)

Большинство людей НЕ платят AMT.

Line 2: Excess Advance Premium Tax Credit Repayment

Если получали advance payments of premium tax credit (subsidy для health insurance через Marketplace) и ваш income оказался выше, чем ожидали при enrolment, придётся вернуть часть или весь subsidy.

Из Form 8962.

Line 3: Total (Part I)

Line 1 + Line 2. Переносится на Form 1040, Line 17.

Part II: Other Taxes

Line 4: Self-Employment Tax

Из Schedule SE (Self-Employment Tax).

Если у вас net earnings от self-employment $400 или больше, вы должны заплатить self-employment tax (Social Security и Medicare).

Ставка: 15.3% (12.4% Social Security + 2.9% Medicare) на net earnings до $176,100 (2025). Свыше этой суммы только Medicare 2.9%.

Расчет:

Net earnings × 92.35% = Self-employment income

Self-employment income × 15.3% = SE tax

Пример: Schedule C net profit $50,000.

$50,000 × 92.35% = $46,175

$46,175 × 15.3% = $7,065 (округленно)

Line 4 = $7,065

Важно: половину SE tax можете вычесть на Schedule 1, Line 15 (adjustment to income).

Line 5–16: Other Special Taxes

Additional tax on IRAs (early withdrawal penalty, Form 5329)

Household employment taxes (няни, cleaners)

Repayment of first-time homebuyer credit

Additional Medicare Tax (Form 8959)

Net Investment Income Tax (Form 8960)

Uncollected Social Security and Medicare tax

Recapture taxes

Большинство людей пропускают Lines 5–16.

Line 21: Total (Part II)

Сумма Lines 4–17z. Переносится на Form 1040, Line 23.

Schedule 3: Additional Credits and Payments

Part I: Nonrefundable Credits

Line 1: Foreign Tax Credit

Из Form 1116.

Если платили налоги в другой стране на income из иностранных источников, можете получить credit, чтобы избежать двойного налогообложения.

Пример: заплатили $2,000 налогов в Великобритании на UK dividends.

Line 1 = $2,000 (или меньше, в зависимости от limitations)

Line 2: Child and Dependent Care Expenses

Из Form 2441.

Если платили за daycare, preschool, after-school care для ребенка до 13 лет (или disabled dependent), чтобы иметь возможность работать.

Кредит: 20–35% от qualifying expenses (зависит от AGI). Максимум expenses:

$3,000 на одного ребенка

$6,000 на двух и более

Пример: заплатили $8,000 за daycare для двух детей, AGI $70,000.

Qualifying expenses = $6,000 (лимит)

Credit rate = 20% (для AGI выше $43,000)

Credit = $6,000 × 20% = $1,200

Line 2 = $1,200

Line 3: Education Credits

Из Form 8863.

American Opportunity Tax Credit (AOTC):

До $2,500 на студента за первые 4 года колледжа. 40% refundable (до $1,000), остальные 60% nonrefundable.

Nonrefundable часть идёт на Line 3.

Lifetime Learning Credit (LLC):

До $2,000 на расходы на образование (graduate school, professional courses). Полностью nonrefundable.

Можете брать только один credit на одного студента в один год (AOTC или LLC, не оба).

Пример: заплатили $6,000 tuition.

AOTC = $2,500 (100% от первых $2,000 + 25% от следующих $2,000).

Nonrefundable часть (60%) = $1,500.

Line 3 = $1,500

Line 4: Retirement Savings Contributions Credit (Saver's Credit)

Из Form 8880.

Credit за взносы в retirement accounts (IRA, 401(k), 403(b), SIMPLE, SEP).

Кто имеет право:

AGI меньше $79,000 (joint), $59,250 (head of household), $39,500 (single)

Не full-time student

Не dependent на чьей-то декларации

18 лет или старше

Credit rate: 10%, 20%, или 50% от contributions (до $2,000 per person, $4,000 joint), в зависимости от AGI.

Пример: сделали $2,000 IRA contribution, AGI $38,000 (single).

Credit rate = 20%

Credit = $2,000 × 20% = $400

Line 4 = $400

Line 5: Residential Energy Credits

Из Form 5695.

Credits за установку энергоэффективного оборудования:

Solar panels (30%)

Solar water heaters

Geothermal heat pumps

Small wind turbines

Fuel cells

Также Nonbusiness Energy Property Credit за energy-efficient windows, doors, insulation (до $1,200/year).

Пример: установили $20,000 solar panels.

Credit = $20,000 × 30% = $6,000

Line 5 = $6,000

Line 6–7: Other Nonrefundable Credits

General business credit (Form 3800)

Credit for prior year minimum tax (Form 8801)

Adoption credit (Form 8839)

Plug-in electric vehicle credit (Form 8936)

Line 8: Total Nonrefundable Credits

Сумма Lines 1–7. Переносится на Form 1040, Line 20.

Part II: Other Payments and Refundable Credits

Line 9: Net Premium Tax Credit

Из Form 8962.

Если покупали health insurance через Marketplace и имели право на premium tax credit, но не получали advance payments (или получали меньше, чем положено), можете заявить разницу здесь.

Line 10: Amount Paid with Request for Extension to File

Если подавали Form 4868 (extension) и заплатили estimated tax с ним, укажите сумму.

Line 11: Excess Social Security and RRTA Tax Withheld

Если работали на двух и более работодателях и total Social Security withholding превысил максимум ($11,495.40 для 2025), можете вернуть excess.

Пример: работали на двух работах, каждая удержала $7,000 SS tax.

Total = $14,000

Maximum = $11,495.40

Excess = $14,000 - $11,495.40 = $2,504.60

Line 11 = $2,505

Line 12–14: Other Refundable Credits

Credit for federal tax on fuels (Form 4136)

Health coverage tax credit (Form 8885)

Line 15: Total Other Payments and Refundable Credits

Сумма Lines 9–14. Переносится на Form 1040, Line 30.

Schedule A: Itemized Deductions

Используйте Schedule A, если ваши itemized deductions больше standard deduction.

Medical and Dental Expenses (Lines 1–4)

Line 1: Total medical and dental expenses за 2025.

Включает:

Doctors, dentists, hospitals

Prescription medications

Health insurance premiums (если не вычли elsewhere)

Long-term care insurance (ограниченно)

Medical equipment

Mileage для medical appointments (21¢/mile для 2025)

Line 2: AGI (из Form 1040, Line 11)

Line 3: 7.5% от AGI

Line 4: Line 1 - Line 3

Только excess свыше 7.5% AGI вычитается.

Пример:

Medical expenses = $10,000

AGI = $69,530

7.5% × $69,530 = $5,215

Deductible = $10,000 - $5,215 = $4,785

Line 4 = $4,785

Taxes You Paid (Lines 5–7)

Line 5: State and Local Income Taxes ИЛИ Sales Taxes

Выберите одно (что больше):

State и local income taxes (из W-2, box 17, или ваши estimated payments)

ИЛИ sales taxes (используйте IRS Sales Tax Calculator или ваши receipts)

Line 6: Real estate taxes (property tax на ваш дом)

Line 7: Personal property taxes (vehicle registration fees, если base on value)

Lines 5–7 total ОГРАНИЧЕН до $10,000 (или $5,000 если married filing separately).

Пример:

State income tax = $8,000

Property tax = $6,500

Total = $14,500, но лимит $10,000.

Lines 5–7 = $10,000

Interest You Paid (Lines 8–9)

Line 8: Home mortgage interest

Из Form 1098 (Mortgage Interest Statement).

Deductible interest на mortgage для:

Main home

One additional home (vacation home)

Mortgage debt до $750,000 (если mortgage взят после 15 декабря 2017). Если раньше, лимит $1 million.

Пример: заплатили $18,000 mortgage interest.

Line 8 = $18,000

Line 9: Investment interest

Проценты по margin loans или другим investment loans. Deductible только до суммы investment income. Из Form 4952.

Gifts to Charity (Lines 10–14)

Line 10: Cash contributions

Пожертвования деньгами (checks, credit card, payroll deduction) к qualified 501(c)(3) organizations.

Лимит: 60% от AGI.

Line 11: Non-cash contributions (одежда, мебель, автомобиль, stocks)

Если non-cash contribution больше $500, нужно заполнить Form 8283.

Лимит: обычно 30% AGI для capital gain property (stocks held > 1 year), 50% для обычного property.

Пример:

Cash donations = $5,000

Donated clothes (FMV) = $800

Total charitable = $5,800

Lines 10–14 = $5,800

Casualty and Theft Losses (Line 15)

Только losses от federally declared disasters. Из Form 4684.

Расчет: loss - $100 per event - 10% AGI.

Пример: дом пострадал от урагана (federal disaster), loss $50,000, AGI $69,530.

Deductible = $50,000 - $100 - ($69,530 × 10%) = $50,000 - $100 - $6,953 = $42,947

Line 15 = $42,947

Other Itemized Deductions (Line 16)

Line 16: Gambling losses (до суммы gambling winnings).

Если выиграли $5,000 (на Form 1040, Line 8z), можете вычесть gambling losses до $5,000.

Пример: winnings $5,000, losses $7,000.

Deductible losses = $5,000 (лимит)

Line 16 = $5,000

Total Itemized Deductions (Line 17)

Сумма Lines 4, 5–7, 8, 9, 10–14, 15, 16. Переносится на Form 1040, Line 12.

Пример:

Medical = $4,785

SALT = $10,000

Mortgage interest = $18,000

Charitable = $5,800

Total = $38,585

Line 17 = $38,585

Сравните с standard deduction ($31,500 для MFJ). $38,585 > $31,500 → берите itemized.

Schedule B: Interest and Ordinary Dividends

Заполняйте, если:

Taxable interest больше $1,500

Ordinary dividends больше $1,500

Получали interest от seller-financed mortgage

Получали interest или dividends как nominee

Имели financial interest в foreign account

Part I: Interest (Lines 1–4)

Line 1: Список всех payers и сумм interest.

Пример:

Chase Bank $250

Ally Bank $180

Treasury Bonds $50Line 2: Total (сумма всех)

Line 2 = $480

Line 3: Excludable interest (US savings bond interest используемый для education, Series EE/I bonds). Большинство пропускают.

Line 4: Taxable interest

Line 2 - Line 3. Переносится на Form 1040, Line 2b.

Part II: Ordinary Dividends (Lines 5–6)

Line 5: Список всех payers и сумм ordinary dividends (из 1099-DIV, box 1a).

Пример:

Vanguard $1,800

Fidelity $500Line 6: Total

Переносится на Form 1040, Line 3a.

Part III: Foreign Accounts and Trusts (Line 7)

Line 7a: Вопрос: "At any time during 2025, did you have a financial interest in or signature authority over a financial account (bank, securities, or brokerage) located in a foreign country?"

Если Yes, укажите название страны.

Line 7b: Вопрос о foreign trusts.

Если ответили Yes на 7a, и aggregate value счетов превышал $10,000 в любой момент года, вы обязаны подать FBAR (FinCEN Form 114) отдельно.

Schedule C: Profit or Loss from Business

Для sole proprietors, single-member LLC, freelancers, independent contractors.

Part I: Income

Line 1: Gross receipts or sales

Весь доход от бизнеса (из 1099-NEC, 1099-K, cash, checks).

Line 2: Returns and allowances

Возвраты клиентам, скидки.

Line 3: Subtract Line 2 от Line 1

Net receipts.

Line 4: Cost of goods sold (из Part III)

Только если продаёте physical products. Service businesses пропускают.

Line 7: Gross income

Line 3 - Line 4.

Пример (freelance writer):

Gross receipts = $55,000

Returns = $0

COGS = $0

Gross income = $55,000

Line 7 = $55,000

Part II: Expenses

Lines 8–27: Вычитаемые business expenses.

Line 8: Advertising

Реклама (Google Ads, Facebook Ads, flyers).

Line 9: Car and truck expenses

Используйте standard mileage rate (67¢/mile для 2025) ИЛИ actual expenses. Нужен mileage log.

Line 10: Commissions and fees

Комиссии, referral fees.

Line 11: Contract labor

Платежи contractors (если заплатили $600+, вы должны были отправить им 1099-NEC).

Line 13: Depreciation

Из Form 4562 (для оборудования, мебели, компьютеров). Используйте Section 179 для immediate expensing (до $1,220,000 для 2025) или MACRS.

Line 14: Employee benefit programs

Health insurance для employees, retirement plans.

Line 15: Insurance (other than health)

Business liability insurance, errors and omissions.

Line 16: Interest

Проценты по business loans, business credit cards.

Line 17: Legal and professional services

Адвокаты, бухгалтеры, consultants.

Line 18: Office expense

Канцелярка, printer ink, postage.

Line 20: Rent or lease

Аренда офиса, equipment, vehicles.

Line 21: Repairs and maintenance

Ремонт оборудования, здания.

Line 22: Supplies

Материалы, расходники для бизнеса.

Line 24: Travel

Business travel (flights, hotels, 50% meals).

Line 27: Other expenses

Subscriptions, software, professional development.

Line 28: Total expenses

Сумма Lines 8–27.

Пример (продолжение freelance writer):

Home office = $3,000

Internet/phone = $1,200

Software subscriptions = $800

Professional development = $1,500

Travel = $2,000

Total expenses = $8,500

Line 28 = $8,500

Net Profit or (Loss)

Line 31: Net profit or (loss)

Line 7 - Line 28.

Пример:

Gross income = $55,000

Expenses = $8,500

Net profit = $46,500

Line 31 = $46,500

Переносится на Schedule 1, Line 3, затем на Form 1040, Line 8.

Part IV: Information on Your Vehicle

Если заявляли car expenses, ответьте на вопросы:

Date placed in service

Miles driven for business, commuting, personal

Available for personal use off-duty?

Another vehicle for personal use?

Part V: Other Expenses

Детализация Line 27 (если больше $10,000 в категории).

Schedule SE: Self-Employment Tax

Заполняйте, если net earnings от self-employment $400 или больше.

Section A: Short Schedule SE (большинство людей)

Line 1: Net profit from Schedule C (или Schedule F для farmers)

Если у вас несколько businesses, сложите все net profits.

Line 2: Net profit × 92.35% = Self-employment income

92.35% = 100% - (7.65% employer-equivalent portion).

Пример:

Net profit = $50,000

$50,000 × 0.9235 = $46,175

Line 2 = $46,175

Line 3: Self-employment income × 15.3% = Self-employment tax

Но учтите Social Security wage base ($176,100 для 2025). Если Line 2 больше wage base, используйте Section B (Long Schedule SE).

Пример:

$46,175 × 0.153 = $7,065

Line 3 = $7,065

Line 4: Self-employment tax

Line 3 переносится на Schedule 2, Line 4.

Line 5: Deduction for one-half of SE tax

Line 3 × 50% = $3,533

Переносится на Schedule 1, Line 15 (adjustment to income).

Итого: вы платите $7,065 SE tax, но можете вычесть $3,533 от income.

Section B: Long Schedule SE

Используйте, если:

Self-employment income больше $176,100

Получали wages и есть SE income (нужно координировать SS wage base)

Church employee income

Расчет сложнее: Social Security tax 12.4% только на первые $176,100 combined (wages + SE income). Medicare tax 2.9% на всю сумму.

Пример:

W-2 wages = $100,000

SE income = $90,000

Total = $190,000

SS tax base оставшийся = $176,100 - $100,000 = $76,100

SE income для SS = min($90,000 × 0.9235, $76,100) = $76,100

SS tax = $76,100 × 12.4% = $9,436

SE income для Medicare = $90,000 × 0.9235 = $83,115

Medicare tax = $83,115 × 2.9% = $2,410

Total SE tax = $9,436 + $2,410 = $11,846

Schedule D: Capital Gains and Losses

Для продажи stocks, bonds, mutual funds, real estate, cryptocurrency.

Part I: Short-Term Capital Gains and Losses (held 1 year or less)

Lines 1a–1b: Transactions reported on Form 1099-B (брокер отправил форму).

Для каждой транзакции укажите:

Description (например, "100 shares Apple Inc.")

Date acquired

Date sold

Sales price

Cost basis

Gain or (loss)

Пример:

Купили 50 акций Tesla 01/15/2025 за $10,000, продали 06/20/2025 за $12,000.

Gain = $2,000 (short-term)

Line 1b: Total short-term gain or (loss) from all 1099-B transactions.

Lines 2–3: Transactions NOT reported on 1099-B (например, crypto exchanges без 1099-B до 2025, private sales).

Line 7: Total short-term gain or (loss)

Сумма Lines 1b, 2, 3, 4, 5, 6.

Part II: Long-Term Capital Gains and Losses (held more than 1 year)

Lines 8a–8b: Transactions reported on 1099-B.

Пример:

Купили 100 акций Amazon 03/01/2020 за $15,000, продали 08/10/2025 за $25,000.

Gain = $10,000 (long-term)

Lines 9–14: Transactions NOT on 1099-B, carryover losses from prior years, etc.

Line 15: Total long-term gain or (loss)

Сумма Lines 8b, 9, 10, 11, 12, 13, 14.

Part III: Summary

Line 16: Combine short-term (Line 7) и long-term (Line 15).

Если итог positive → capital gain.

Если negative → capital loss.

Capital loss limit: можете вычесть до $3,000 capital loss от ordinary income. Остаток carry forward на следующий год.

Пример:

Short-term loss = ($5,000)

Long-term gain = $8,000

Net = $3,000 gain

Schedule D, Line 16 = $3,000

Переносится на Form 1040, Line 7.

Если net loss ($6,000):

Можете вычесть $3,000 в этом году.

Carryover $3,000 на 2026.

Schedule E: Supplemental Income and Loss

Для rental property, royalties, partnerships, S-Corps, estates, trusts.

Part I: Income or Loss from Rental Real Estate and Royalties

Properties A, B, C: до 3 properties на странице (если больше, attach дополнительные страницы).

Для каждого property:

Line 3: Rents received

Весь rental income за год.

Lines 5–19: Expenses:

Advertising

Auto and travel

Cleaning and maintenance

Commissions (property manager)

Insurance

Legal and professional fees

Management fees

Mortgage interest (из 1098)

Repairs

Supplies

Taxes (property tax)

Utilities

Depreciation (из Form 4562)

Other expenses

Line 20: Total expenses

Line 21: Income or (loss)

Line 3 - Line 20.

Пример (rental property):

Rents = $24,000

Expenses:

Mortgage interest = $8,000

Property tax = $3,500

Insurance = $1,200

Repairs = $2,000

Management fees = $2,400

Utilities = $1,500

Depreciation = $5,000 Total expenses = $23,600

Income = $24,000 - $23,600 = $400

Line 21 = $400

Passive Activity Loss Limitations

Если у вас rental loss, могут применяться passive activity loss (PAL) rules.

Исключение для активных участников:

Если вы активно участвуете в управлении rental property (выбираете арендаторов, утверждаете ремонты, принимаете решения), можете вычесть до $25,000 rental loss от ordinary income, если ваш modified AGI меньше $100,000.

Phase-out: $100,000–$150,000 (single или joint).

Пример:

Rental loss = ($10,000)

Modified AGI = $80,000

Активно участвуете → можете вычесть $10,000.

Если modified AGI > $150,000 или не активны → loss suspended до продажи property.

Part II: Income or Loss from Partnerships and S Corporations

Если вы partner в partnership или shareholder в S-Corp, получите Schedule K-1 (Form 1065 или 1120-S).

Lines 28: Name of entity, EIN.

Lines A–E: Passive или nonpassive activity, at-risk limitations.

Line 28: Income или (loss) из K-1, box 1.

Total переносится на Schedule E, Line 32, затем на Schedule 1, Line 5.

Заключение: Как я могу помочь

Form 1040 и все Schedule могут казаться сложными, особенно если у вас multiple income sources, investments, rental property, или self-employment. Ошибки могут стоить вам денег — как переплата налогов, так и штрафы от IRS.

Я, Светлана Гаджиева, CPA и EA, специализируюсь на помощи русскоязычным налогоплательщикам с заполнением деклараций. Я могу:

✅ Заполнить Form 1040 и все необходимые Schedule — точно и с учетом всех вычетов и кредитов, на которые вы имеете право.

✅ Найти возможности для экономии — многие пропускают deductions (home office, car expenses, education credits), потому что не знают о них. Я помогу максимизировать refund или минимизировать amount owed.

✅ Объяснить каждую строку — если что-то непонятно, я объясню на русском языке простыми словами, без налогового жаргона.

✅ E-file декларацию — быстро и безопасно. Обычно refund приходит через 21 день.

✅ Представлять ваши интересы перед IRS — если получите notice или audit, я как EA имею право представлять клиентов перед IRS.

✅ Помочь с планированием на будущее — корректировка withholding, estimated tax payments, стратегии для минимизации налогов в следующем году.

Не тратьте часы, пытаясь разобраться в налоговых формах самостоятельно. Доверьте это профессионалу, который знает все нюансы и поможет избежать дорогих ошибок.

Свяжитесь со мной для консультации:

🌐 Сайт: gadzhieva.com

📧 Email: svetlana@gadzhieva.com

📱 Телефон: (510) 974-3115

💬 Telegram: https://t.me/Svetlana_CPA

📸 Instagram: @gadzhievacpa

💼 LinkedIn: Светлана Гаджиева, CPA